8月份,国内市场钢材需求增长仍较缓慢,钢铁产量环比小幅上升。受供大于求、铁矿石等原料价格持续下降等因素影响,钢材价格继续呈现下跌走势。后期市场钢材供需形势仍难有改观,钢价将呈低位波动运行态势。

一、国内市场钢材价格继续下降

8月末,钢铁协会CSPI钢材综合价格指数为90.63点,连续第11个月低于100点,环比下降1.25点,降幅为1.36%,降幅较上月扩大0.14个百分点;同比下降11.48点,降幅为11.24%。(见下图)

CSPI国内钢材综合价格指数走势图

1、长材价格降幅高于板材

8月末,CSPI长材指数为91.24点,环比下降1.70点,降幅为1.83%;板材指数为91.91点,环比下降1.45点,降幅为1.55%;长材价格降幅比板材高0.28个百分点。与去年同期相比,长材指数下降13.35点,降幅为12.76%;板材指数下降9.59点,降幅为9.45%。(见下图、下表)

CSPI国内长材和板材价格指数走势图

CSPI国内钢材价格指数变化情况表

2、主要钢材品种价格继续下降

8月末,中国钢铁工业协会监测的八大钢材品种价格均继续下降,除冷轧薄板和镀锌板价格降幅收窄外,其他品种价格降幅较上月有所扩大。其中高线、螺纹钢和角钢价格分别环比下降81元/吨、66元/吨和48元/吨;中厚板、热轧板卷、冷轧薄板、镀锌板及无缝钢管环比分别下降66元/吨、66元/吨、29元/吨、22元/吨和93元/吨。(见下表)

主要钢材品种价格及指数变化情况表(单位:元/吨)

|

品种规格

|

8月末

|

7月末

|

价格

升降

|

指数

升降

|

升降幅%

|

|||

|

价格

|

指数

|

价格

|

指数

|

本月

|

上月

|

|||

|

高线6.5mm*

|

3142

|

90.08

|

3223

|

92.40

|

-81

|

-2.32

|

-2.51

|

-1.46

|

|

螺纹钢16mm

|

3113

|

88.74

|

3179

|

90.63

|

-66

|

-1.89

|

-2.09

|

-0.74

|

|

角钢5#

|

3323

|

93.65

|

3371

|

95.02

|

-48

|

-1.37

|

-1.44

|

-1.13

|

|

中厚板20mm

|

3315

|

92.88

|

3381

|

94.74

|

-66

|

-1.86

|

-1.96

|

-1.72

|

|

热轧卷板3.0mm

|

3415

|

88.98

|

3481

|

90.70

|

-66

|

-1.72

|

-1.90

|

-0.48

|

|

冷轧薄板1.0mm

|

4092

|

86.92

|

4121

|

87.53

|

-29

|

-0.61

|

-0.70

|

-1.47

|

|

镀锌板0.5mm

|

4631

|

89.61

|

4653

|

90.04

|

-22

|

-0.43

|

-0.48

|

-0.94

|

|

热轧无缝管219*10mm

|

4196

|

83.84

|

4289

|

85.70

|

-93

|

-1.86

|

-2.17

|

-1.70

|

3、钢材价格逐周回落

从各周情况看,8月份CSPI钢材价格指数继续呈现逐周下行走势;至9月第2周跌至88.20点,已连续两周跌破90点。(见下表)

CSPI钢材价格指数各周变化情况表

|

品种

|

7月

|

8月

|

9月

|

||||

|

第四周

|

第一周

|

第二周

|

第三周

|

第四周

|

第一周

|

第二周

|

|

|

钢材综合指数

|

91.88

|

91.63

|

91.41

|

91.00

|

90.63

|

89.70

|

88.20

|

|

长材指数

|

92.94

|

92.47

|

92.09

|

91.57

|

91.24

|

90.18

|

88.21

|

|

板材指数

|

93.36

|

92.85

|

92.67

|

92.35

|

91.91

|

90.98

|

89.84

|

二、国内市场钢材价格变化因素分析

8月份,用钢行业增速回落,钢材需求增长缓慢,市场供大于求态势未有改观,铁矿石等原燃材料价格继续回落,钢价保持下跌走势。

1、宏观经济承受下行压力,钢材需求增长缓慢

据国家统计局数据,1-8月份,全国固定资产投资(不含农户)同比增长16.5%,增速比1-7月份回落0.5个百分点,比上年同期回落3.8个百分点;全国房地产开发投资同比增长13.2%,增速比1-7月份回落0.5个百分点,比上年同期回落6.1个百分点;房屋新开工面积下降10.5%;8月份,规模以上工业增加值同比增长6.9%,比7月份增速回落2.1个百分点。其中除了铁路和通用设备制造业增速加快外,汽车制造业、电气机械和器材制造业、计算机通信和其他电子设备制造业以及电力、热力生产和供应业增速均较上年同期有所回落;社会消费品零售总额增长11.9%,比7月份增速回落0.3个百分点,比上年同期回落1.5个百分点;人民币新增贷款7025亿元,同比少增103亿元;全社会发电量同比下降2.2%(上月为增长3.3%);制造业PMI为51.1%,比上月回落0.6个百分点。从总体情况看,宏观经济继续承受下行压力,钢材需求增长缓慢。

2、粗钢日产量环比小幅增加,市场供大于求局面未有改观

据国家统计局数据,8月份,全国生铁、粗钢和钢材(含重复材)产量分别为6033万吨、6891万吨和9497万吨,分别同比增长0.2%、1.0%和2.4%;平均日产粗钢222.29万吨,环比增加1.90万吨,增幅为0.86%;另据海关统计,8月份全国出口钢材776万吨,环比减少30万吨,下降3.7%;进口钢材117万吨,环比减少5万吨,下降4.1%;净出口钢材659万吨,折合粗钢701万吨,环比减少27万吨,下降3.7%。按此计算,8月份国内市场粗钢日均供给量为199.68万吨,环比增加2.77万吨,增幅为1.41%。从总体情况看,受需求增长缓慢影响,国内钢材市场仍呈供大于求状况。

3、原燃材料价格持续下降,对钢价的支撑作用进一步减弱

8月份,钢铁生产用原燃材料价格继续回落。其中:进口铁矿石(海关)价格降至90.85美元/吨,连续第7个月下降,环比下降1.43美元/吨,降幅为1.55%;国产铁精粉价格连续第4个月下降,环比下降16元/吨,降幅为2.06%;炼焦煤价格连续第3个月下降,环比下降65元/吨,降幅为7.78%;废钢价格连续第4个月下降,环比下降96元/吨,降幅为4.32%;冶金焦价格保持平稳。原燃材料价格持续下降,使成本对钢价支撑作用进一步减弱。(见下表)

国内钢铁原燃材料市场价格变化情况表

|

项目

|

单位

|

8月末

|

7月末

|

环比

涨跌

|

幅度%

|

上年

同期

|

同比

涨幅%

|

|

国产铁精粉

|

元/吨

|

759

|

775

|

-16

|

-2.06

|

994

|

-23.64

|

|

进口铁矿石(海关)

|

美元/吨

|

90.85

|

92.28

|

-1.43

|

-1.55

|

118.84

|

-23.55

|

|

炼焦煤

|

元/吨

|

770

|

835

|

-65

|

-7.78

|

1080

|

-28.70

|

|

冶金焦

|

元/吨

|

1048

|

1048

|

0

|

0.00

|

1269

|

-17.42

|

|

废 钢

|

元/吨

|

2128

|

2224

|

-96

|

-4.32

|

2544

|

-16.35

|

三、国际市场钢材价格降幅有所加大

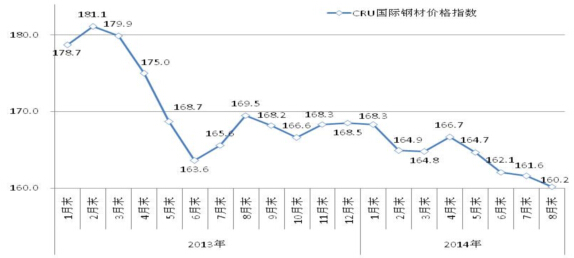

8月末,CRU国际钢材综合价格指数为160.2点,环比下降1.4点,降幅为0.9%,降幅较上月加大0.6个百分点;同比下降9.3点,降幅为5.5%。(见下图、下表)

CRU国际钢材综合价格指数走势图

CRU国际钢材价格指数变化表

|

项目

|

8月末

|

7月末

|

环比

升降

|

环比

升降%

|

上年

同期

|

同比

升降

|

同比

升降%

|

|

钢材综合

|

160.2

|

161.6

|

-1.4

|

-0.9

|

169.5

|

-9.3

|

-5.5

|

|

长 材

|

173.0

|

174.6

|

-1.6

|

-0.9

|

185.5

|

-12.5

|

-6.7

|

|

板 材

|

154.7

|

156.1

|

-1.4

|

-0.9

|

161.9

|

-7.2

|

-4.4

|

|

北美市场

|

180.8

|

180.8

|

0.0

|

0.0

|

172.0

|

8.8

|

5.1

|

|

欧洲市场

|

152.0

|

150.9

|

1.1

|

0.7

|

160.2

|

-8.2

|

-5.1

|

|

亚洲市场

|

156.2

|

159.6

|

-3.4

|

-2.1

|

173.1

|

-16.9

|

-9.8

|

1、长材、板材价格均继续下降

8月末,CRU长材价格指数为173.0点,环比下降1.6点,降幅为0.9%;板材价格指数为154.7点,环比下降1.4点,降幅为0.9%。与去年同期相比,长材指数下降12.5点,降幅为6.7%;板材指数下降7.2点,降幅为4.4%。(见下图)

CRU国际长材和板材价格指数走势图

2、北美市场保持平稳,欧洲市场由降转升,亚洲市场继续下降

(1)北美市场

8月末,CRU北美钢材价格指数为180.8点,与上月末持平。8月份,美国制造业PMI为59.0%,环比上升1.9个百分点。其中新订单指数升至66.7%,环比上升3.3个百分点;客户库存指数为49.0%,环比上升5.5个百分点;8月末,美国粗钢产能利用率为79.5%,比上年同期提高1.9个百分点。受废钢价格上涨影响,美国市场主要钢材品种钢材格小幅上升。(见下表)

美国中西部钢厂钢材出厂价格变化情况表(单位:美元/吨)

|

项目

|

8月份

|

7月份

|

环比上升

|

环比升幅%

|

|

|

本月

|

上月

|

||||

|

钢 筋

|

751

|

748

|

3

|

0.40

|

-0.66

|

|

小型材

|

863

|

860

|

3

|

0.35

|

-0.46

|

|

线 材

|

799

|

793

|

6

|

0.76

|

-1.12

|

|

型 钢

|

882

|

874

|

8

|

0.92

|

-0.11

|

|

中厚板

|

930

|

922

|

8

|

0.87

|

1.99

|

|

热轧带卷

|

742

|

731

|

11

|

1.50

|

-1.48

|

|

冷轧带卷

|

881

|

873

|

8

|

0.92

|

-1.24

|

|

热浸镀锌

|

942

|

934

|

8

|

0.86

|

-1.37

|

(2)欧洲市场

8月末,CRU欧洲钢材价格指数为152.0点,环比上升1.1点,升幅为0.7%。欧元区经济复苏势头趋缓,8月份,欧元区制造业PMI指数为50.7%,环比下降1.1个百分点。在欧洲主要国家中,德国PMI为51.4%,环比下降1.0个百分点;法国、西班牙和意大利的制造业PMI分别为46.9%、52.8%和49.8%,分别环比下降0.9、1.1和2.1个百分点。受夏休及原料价格下跌影响,本月德国市场除钢筋和线材价格小幅上升外,其他主要钢材品种价格继续呈小幅下跌走势。(见下表)

德国市场钢材价格变化情况(单位:美元/吨)

|

项目

|

8月份

|

7月份

|

环比上升

|

环比升幅%

|

|

|

本月

|

上月

|

||||

|

钢 筋

|

637

|

630

|

7

|

1.11

|

-2.48

|

|

小型材

|

718

|

719

|

-1

|

-0.14

|

-1.10

|

|

线 材

|

624

|

623

|

1

|

0.16

|

-0.48

|

|

型 钢

|

772

|

774

|

-2

|

-0.26

|

-0.13

|

|

中厚板

|

648

|

656

|

-8

|

-1.22

|

1.23

|

|

热轧带卷

|

569

|

577

|

-8

|

-1.39

|

-1.70

|

|

冷轧带卷

|

700

|

710

|

-10

|

-1.41

|

-0.98

|

|

热浸镀锌

|

738

|

746

|

-8

|

-1.07

|

-1.71

|

(3)亚洲市场

8月末,CRU亚洲钢材价格指数为156.2点,环比下降3.4点,降幅为2.1%,降幅较上月加大1.6个百分点。8月份,日本制造业PMI为52.2%,环比上升1.7个百分点;韩国制造业PMI为50.3点,环比上升1.0个百分点。受铁矿石等原料价格持续下跌影响,本月远东市场钢筋价格小幅上升,其他长材品种基本保持平稳,板材价格继续下跌。(见下表)

远东市场钢材到岸价格变化情况表(单位:美元/吨)

|

项目

|

8月份

|

7月份

|

环比上升

|

环比升幅%

|

|

|

本月

|

上月

|

||||

|

钢 筋

|

485

|

480

|

5

|

1.04

|

-4.00

|

|

小型材

|

570

|

570

|

0

|

0

|

-1.72

|

|

线 材

|

488

|

490

|

-2

|

-0.41

|

-3.92

|

|

型 钢

|

660

|

660

|

0

|

0

|

6.45

|

|

中厚板

|

515

|

535

|

-20

|

-3.74

|

0

|

|

热轧带卷

|

550

|

560

|

-10

|

-1.79

|

-0.88

|

|

冷轧带卷

|

630

|

640

|

-10

|

-1.56

|

-0.78

|

|

热浸镀锌

|

665

|

670

|

-5

|

-0.75

|

-0.74

|

四、后期钢材市场价格走势分析

从总体情况看,宏观经济运行平稳,但仍承受下行压力。随着前一阶段“稳增长”政策措施效果陆续显现,预计后期钢材需求将保持增长,但受供大于求态势制约,钢价难以大幅回升,将呈低位波动运行态势。

1、宏观经济平稳运行,钢材需求将保持增长

今年以来,在“三期”叠加背景下,国民经济下行压力较大,但仍在合理区间运行,经济运行总体保持平稳。后期随着国际经济环境改善,国内稳增长政策效应集中显现,下行压力会有所缓解。李克强总理在9月9日达沃斯论坛上强调,中央将继续依靠“强改革”来激发市场活力。后期国家有望在保持宏观政策连续性、稳定性的同时,着力推进相关领域改革,释放经济内在增长潜力,促使经济向新常态平稳过渡。随着新型城镇化的持续推进,基础设施建设仍有很大的发展空间,拉动钢材需求继续保持增长。

2、钢铁生产保持高水平,市场继续呈现供大于求局面

据国家统计局数据,1-8月份,全国生铁、粗钢和钢材(含重复材)产量分别为48325万吨、55010万吨和74210万吨,分别同比增长0.5%、2.6%和5.4%,生铁产量增速比1-7月提高了0.1个百分点,粗钢和钢材产量增速分别回落0.1和0.4个百分点;黑色金属冶炼及压延业固定资产投资额达3060亿元,同比下降7.3%,连续第5个月下降。尽管投资增速持续回落,但由于基数庞大,形成的新增产能仍然较多,钢材市场供大于求局面难以扭转。

3、市场走势低于预期,钢材库存继续下降

受钢价持续下跌影响,市场预期也不断下降,钢材社会库存继续下降。8月末,全国主要市场五种主要钢材社会库存量降至1233万吨,环比下降70万吨,降幅为5.36%,连续第6个月下降,降幅较上月加大2.36个百分点;截止9月12日,钢材库存进一步降至1202万吨,比上年同期相比下降259万吨,降幅为17.75%;与年初相比下降149万吨,降幅为11.05%;同2月末峰值相比,已累计下降了885万吨,降幅达42.40%。(见下表)

钢材社会库存变化情况表(单位:万吨)

|

项目

|

库存

|

比年初

升跌

|

比年初

升跌%

|

比上月

升跌

|

月环比%

|

上年

同期

|

同比

升跌

|

同比

升跌%

|

|

2013年12月末

|

1351

|

163

|

13.72

|

2

|

0.12

|

1188

|

163

|

13.72

|

|

2014年1月末

|

1560

|

209

|

15.45

|

209

|

15.45

|

1354

|

206

|

15.23

|

|

2月末

|

2086

|

735

|

54.42

|

527

|

33.76

|

1877

|

209

|

11.16

|

|

3月末

|

1941

|

590

|

43.65

|

-146

|

-6.98

|

2193

|

-252

|

-11.49

|

|

4月末

|

1671

|

320

|

23.68

|

-270

|

-13.90

|

2024

|

-353

|

-17.43

|

|

5月末

|

1424

|

73

|

5.41

|

-247

|

-14.78

|

1820

|

-396

|

-21.75

|

|

6月末

|

1344

|

-7

|

-0.55

|

-80

|

-5.65

|

1691

|

-347

|

-20.55

|

|

7月末

|

1303

|

-48

|

3.53

|

-40

|

-3.00

|

1539

|

-236

|

-15.35

|

|

8月末

|

1233

|

-118

|

-8.70

|

-70

|

-5.36

|

1470

|

-237

|

-16.12

|

|

9月12日

|

1202

|

-149

|

-11.05

|

-32

|

-2.58

|

1461

|

-259

|

-17.75

|

后期市场需要关注的主要问题:

一是粗钢产量同比增速回落,总体水平仍然较高。8月份全国粗钢日产量为222.29万吨,同比增长2.6%,增速较上年同月回落5.2个百分点,但总体水平仍然较高。在市场供大于求、需求放缓情况下,钢铁企业应按需组织生产,积极调整产品结构,合理制定销售政策,促进钢材价格平稳运行。

二是钢材出口以价换量,品种结构有待于进一步优化。1-8月份,全国出口钢材5683万吨,同比增长35.4%。但出口钢材价格仅为789.0美元/吨,同比下降71.1美元/吨,降幅达8.3%。钢材出口以价换量,后期需要进一步优化品种结构,提高出口效益。

三是铁矿石进口量增幅较大,对国产矿影响需关注。1-8月份,全国累计进口铁矿石6.14亿吨,同比增长了16.9%,远高于国内钢铁产量增幅。同时,进口铁矿石平均价格跌至年内最低的90美元左右。由于进口铁矿石价格已接近国产矿成本线,对后期国产矿价格影响需关注。