6月共有4313亿元MLF到期,其中6月6日1510亿元到期,6月7日733亿元到期,以及6月16日2070亿元MLF到期。

联讯证券认为,央行开展4980亿MLF目的有二:一是6月共有4313亿的MLF到期,现在放量有对冲到期的意味;二是现在银行体系超储仍处于低位,超额放量是给银行体系补水,补充跨季资金,稳定年中资金面。

不过放量续作MLF作用可能有限,联讯证券解释称:

一来金融去杠杆的政策意图未变,央行放水只会是细水长流,以避免给市场宽松预期,这意味着补水力度会偏弱。

二来流动性分层下,从央行手中拿到资金的大行会先给中小银行,然后再外溢至非银机构。由于银行负债端现在仍不稳,流动性下溢的量只会越来越小,整个货币市场的改善作用有限。

三来MPA考核二季度趋严,4%资本缓冲地带的取消使银行调整压力加大,自身难保下,季末资管产品集中到期需要资金的非银机构更是骑虎难下。

联讯证券认为,6月资金面紧是大概率事件,但此举也反映出央行有呵护中长期资金面的意图,钱荒出现概率小,在三季度基本面下行趋势更为明显的条件下,配置和交易都会迎来一个不错的窗口。

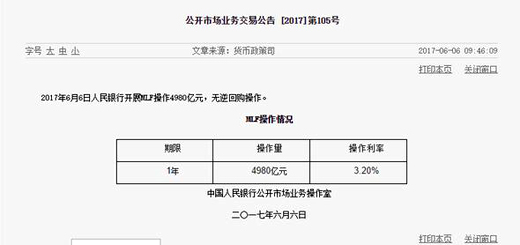

针对近期资金面的扰动,中国金融时报此前报道称,5月底央行表示已关注到市场对半年末资金面存在担忧情绪,考虑到6月份影响流动性的因素较多,拟在6月上旬开展MLF操作,并择机启动28天逆回购操作,搭配好跨季资金供给,保持流动性基本稳定,稳定市场预期。

上海银行间同业拆借利率(Shibor)近日持续走高,昨日一个月Shibor大涨逾9个基点,报4.2830%,是2015年6月25日以来最大单日涨幅;连涨14个交易日后创4月1日以来新高。

不断上升的市场利率已经开始推高企业债券融资成本。上周,“17金一03”3年期债券发行利率9.30%,这也是继1月份“汇通9次”、2月份“16太保1B”后,今年第三只发行利率超过9%的信用债。

据Wind资讯统计数据显示,今年前五个月,信用债发行利率在6%以上的债券数量共计471只,发行规模2968.07亿元。其中,四、五月份相关债券数量达208只,占比44.16%,发行规模1417.11亿元,占比47.7%。(来源:华尔街见闻 张家伟)