|

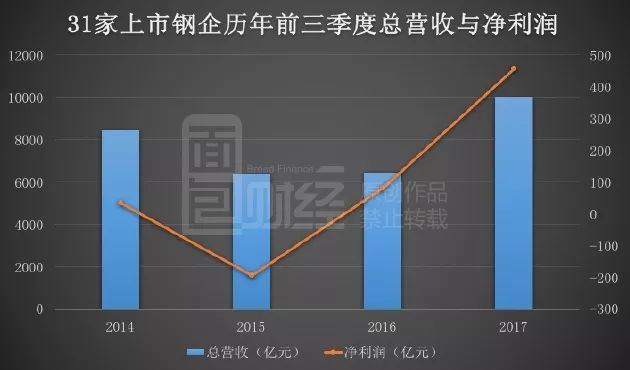

不只是武钢,当时钢铁陷入了全行业亏损。2015年,在A股上市的31家钢铁企业(证监会行业分类中的黑色金属冶炼及压延加工业)合计亏损总额高达195亿,一片集体亏损的愁云惨雾笼罩着整个钢铁行业。

与此同时,钢铁企业负债持续攀升,负债率创下历史新高;高企的负债给本已处于困境的钢企带来沉重的财务负担,31家A股钢企2015年的财务费用高达270亿。

亏损、裁员成了2015年钢铁行业挥之不去的梦魇。两年过去了,一场惊天大逆转让钢铁行业满血回归。这两年到底发生了什么?

宝钢净利润达190亿,前三季钢企利润涨幅超四倍

合并武钢股份之后的宝钢股份(600019.SH)2017年业绩预告显示,预计净利润与上年同期相比,将增加101亿—108亿,同比增幅113%—121%。按此计算,宝钢股份2017年净利润至少将达到190.66亿。

韶钢松山(000717.SZ)年报,2017年总营收为260.38亿,同比增长86.35%;净利润为25.17亿,同比增长23.81倍。韶钢松山2017年净利润也创下自1997年上市以来的最高水平。

翻倍增长,成了2017年钢企关键词。截至目前(3月7日),已有11家钢铁企业公布了2017年业绩,11家钢企净利润合计为201.28亿,上年同期为亏损12.49亿。

钢铁企业业绩亮眼,在2017年前三季度就已露出端倪。根据财报,2017年前三季度,31家A股钢企总营收为10026.27亿,同比增长55.96%;净利润为457.03亿,同比暴涨4.63倍。

多家钢铁企业业绩创下历史最高水平。华菱钢铁财报显示,2017年公司净利润达41.21亿,较历史最优水平增长156%,尽管这份年报的很多财务处理颇值得商榷,遭遇了交易所问询函的“连环夺命CALL”,但盈利改善是不争的事实。

两年去掉2.5亿吨钢铁产能:钢价创近六年新高

企业在解释利润上涨时,都提到了钢铁去产能、钢价上涨等因素。根据华菱钢铁年报,得益于国家着力化解钢铁过剩产能,彻底取缔地条钢等一系列政策的强有力推动,钢铁市场供需关系明显改善,钢铁行业经营形势好转。

决策层去产能的坚定决心和超强执行力,几乎反应在所有上市公司的财报里。

产能过剩、地条钢等问题曾是困扰中国钢铁工业近十多年来的顽疾。雷厉风行之下,这两大问题在2016年和2017年得到了极大的缓解。

2016年,《关于钢铁行业化解过剩产能实现脱困发展的意见》出台,该文件提出,十三五期间,中国要压减1亿—1.5亿吨钢铁产能。彼时,市场还持观望态度,不知道这一政策是否能够落实。

事实证明,钢铁去产能推进速度甚至超出预期。公开信息显示:2016年和2017年,钢铁去产能分别完成约6500万吨和5000万吨,两年合计去掉的钢铁产能就高达1.15亿吨。在地条钢产能方面,共计关停600多家地条钢生产企业,涉及产能约1.4亿吨,地条钢产能即便没有被完全清理,也遭受了史无前例的整顿。粗略估算,两年时间,包括地条钢产能在内,钢铁业去掉了2.5亿吨产能。

去产能使钢铁行业产能利用率得到大幅提升。据天风证券研报,2017年中国钢铁行业产能利用率达84.7%。而在2015年时,这一数字仅为66.99%。短短两年时间,钢铁行业产能利用率就提升了17.71个百分点。

在去产能和需求回升双重刺激下,钢价也在快速走高。据国家发改委数据,2017年12月,中国钢材价格综合指数为124.05,与上年同期相比,上涨了24.09%。钢材价格综合指数也创下自2011年底以来的历史新高。

每吨钢铁挣得钱还不如卖一斤白菜挣的多的现象,已一去不复返。产能利用率的提升和钢价上涨的双重利好,最终使得诸多钢企利润创下历史记录。

钢铁业的冰与火之歌:武钢大幅裁员仍被重组,重庆钢铁债转股求生

钢铁去产能不仅关乎企业利润,也关乎国企改革,影响数以百万计产业工人的“饭碗”。

任何时候都不要低估中国决策层的决心,尤其是进入新时代之后,更不要怀疑调控的执行能力。不少在期货市场上激进做空的大佬,其实是在对赌去产能的决心,最终输掉了身家。

除了去产能外,钢铁行业自身尤其是老牌钢铁国企,也经历了刮骨疗毒般的艰难岁月,也是钢铁行业利润大幅增长的重要因素。

最为明显的是钢铁国企的大幅裁减员工。以武钢集团为例,2015年武钢集团员工总数为82025人。而在2010年,武钢集团员工数还高达117529人,五年时间,武钢员工数减少了35504人,降幅高达30.20%。但即便如此,2015年,武钢集团旗下的武钢股份仍亏损75.15亿元。

最终,2016年9月,宝钢集团与武钢集团重组,宝钢集团作为重组后的母公司更名为宝武钢铁集团,武钢集团被整体划入。武钢股份也在上市18年后并入宝钢股份。

还有一些钢铁国企则通过债转股求生。2016年,在A股上市的重庆钢铁(601005.SH)已资不抵债。2017年公司进行破产重整,公司以债转股的形式清偿债权,根据公司换股价及清偿比例计算,重庆钢铁普通债权人超50万元部分,100元可收回34元。在债权人和各方的共同努力下,2017年重庆钢铁实现了3.2亿的盈利,净资产达到167.3亿。

龙头企业优势凸显:行业集中度仍有提升空间

在经历去产能和刮骨疗毒般的自我改革后,钢铁行业整体效率大幅提升。

据中国钢铁工业协会数据,2017年,钢铁会员企业在粗钢产量增长7.86%的背景下,总能耗仅增长4.78%,吨钢耗新水同比下降3.7%,悬浮物下降9.44%,挥发酚下降8.66%。

但从集中度来看,钢铁行业集中度仍很低。据方正证券研报,中国钢铁行业CR10从2011年的49.2%下滑到2017年的36.9%,CR4在2017年也仅为21.9%。而在国外,2015年,美国前四大钢铁企业产能集中度占比达70%,日本前四大钢铁企业产能集中度更是高达83.3%。

进一步提升中国钢铁行业整体效率,行业集中度很可能会大幅提升。作为一种成熟的工业门类,龙头钢企的效率远高于普通企业。宝钢股份废气监测数据显示,公司的氮氧化物、二氧化硫、颗粒物三大污染物的指标表现优秀,绝大部分的大气污染物排放量均不高于国家标准的60%。在环保越来越严格的背景下,宝钢股份的优势将持续凸显。

不过,当前中国钢铁行业的升级之路仍任重道远。

以汽车板为例,宝钢股份的汽车板占据了国内60%的市场份额,汽车板也是公司的拳头产品之一。然而,汽车板行业开始向轻量化和超高强钢发展。目前,国际主流车型各类高强钢占车身材料比例已达70%以上,中国车身高强钢使用比例则不到50%,在超高强度和先进高强度钢方面更是大幅落后,国际新车型屈服强度在550Mpa以上的超高强钢板占30%以上,中国车身使用比例仅5%。

钢铁行业在2016年和2017年转了个大弯,有政策因素,也有产业自身调整的规律。在经历普遍的业绩回升之后,也许接下来很可能会出现业绩分化,目前预测2018年的业绩还太早。但有一点已经可以看到蛛丝马迹:无论从政策面还是产业面观察,中国钢铁行业的集中度很可能会进一步提升。

永远不要低估改革的决心,尤其是在传统行业里。