一、二月份国内钢铁市场震荡下行

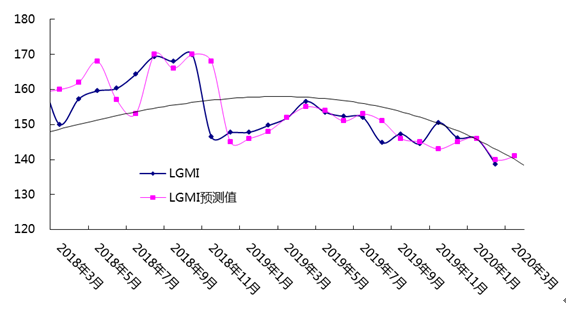

2月份,春节因素叠加新冠疫情影响,钢铁下游需求异常疲软,厂库、社库均创历史新高,供需矛盾突出,国内钢铁市场震荡下行。据兰格钢铁云商平台监测数据显示,截至2月28日,兰格钢铁全国钢材综合价格指数为138.7,较上月末下降5.0%,年同比下降7.4%。其中,建材价格指数为147.1,较上月末下降5.1%,年同比下降8.7%;板材价格指数为128.5,较上月末下降6.3%,年同比下降6.5%;型材价格指数为146.8,较上月末下降1.7%,年同比下降7.1%;管材价格指数为151.3,较上月末下降0.9%,年同比下降5.6%(详见图1)。

从兰格钢铁区域价格指数来看,2月份,六大区域钢材价格均有所下跌;其中中南地区跌幅最大,为4.5%;西北地区跌幅最小,为1.3%;其他区域跌幅居中,为3.2%-4.0%。

图1 兰格钢铁价格指数(LGMI)走势图

兰格钢铁云商平台监测的8大钢材品种10大城市均价显示,2月份八大品种均有所下跌,其中热轧卷板跌幅最大,为9.3%;H型钢跌幅最小,为1.1%;其他品种跌幅在1.3%-6.2%之间(详见表1)。

表1 10大城市8大钢材品种价格涨跌情况表

单位:元/吨,%

|

钢材品种 |

2月均价 |

1月均价 |

涨跌额 |

涨跌幅度(%) |

|

Φ6.5mm高线 |

3870 |

3978 |

-108 |

-2.7 |

|

Φ25mm三级螺纹钢 |

3561 |

3796 |

-235 |

-6.2 |

|

5.5mm热轧卷板 |

3480 |

3838 |

-358 |

-9.3 |

|

1mm冷轧卷板 |

4228 |

4390 |

-162 |

-3.7 |

|

20mm中厚板 |

3628 |

3802 |

-174 |

-4.6 |

|

200*200H型钢 |

3615 |

3657 |

-42 |

-1.1 |

|

4寸焊管 |

4073 |

4145 |

-72 |

-1.7 |

|

108*4.5无缝管 |

4689 |

4753 |

-64 |

-1.3 |

二、钢铁行业供给分析

1、2020年1月份粗钢日产仍处高位 2月份将明显回落

1月份由于受疫情影响较小,实际产量与去年12月份基本相当。据国际钢协发布数据显示,1月份,中国粗钢产量8427万吨,与上月持平。由于1月份国内无全国统计数据,国际钢协只是沿用上月数据。但从中国钢铁工业协会旬报数据显示结果可以看出,1月份产量与上月相比变化不大,1月份会员企业粗钢日产198.7万吨,较上月增0.4%;全国预估粗钢日产272.5万吨,较上月增0.3%。

2月份,受疫情防控需要各地进行的封城、封路措施,使得钢企的产成品销售及原料进厂受到影响,结合需求延后,钢企产成品库存压力增大,钢铁企业主动检修减产。兰格钢铁网调研的百家中小钢企高炉开工率明显下降,目前已降至近4个月以来新低,2月份均值为76.1%,较1月份下滑5.4个百分点。

由于废钢紧缺以及利润严重缩水,大部分电炉企业停产,长流程钢厂加强检修减产叠加短流程开工率低下,预计2月全国粗钢日均产量将比1月明显下降。中钢协旬报数据显示,2月上中旬,全国预估粗钢日产255.8万吨,较上月下降5.9%。

2、2月份钢材社会库存创历史新高 3月中下旬或达峰值

在下游行业复工达产率低、需求疲软和物流受限的情况下,春节后国内钢材社会库存连续五周大幅回升,钢材社会库存总量持续跨越2018、2019年最高点,月末冲破2013年制高点2079.6万吨,创下历史新高。据兰格钢铁云商平台监测数据显示,截至2020年2月28日,兰格钢铁网统计的29个重点城市社会库存为2132.0万吨,较节前增加1033.1万吨,增幅94.0%,年同比增长29.8%。其中,建材社会库存为1503.2万吨,较节前增加801.3万吨,增幅为114.2%,年同比增长29.9%;板材社会库存为628.9万吨,较节前增加231.9万吨,增幅为58.4%,年同比增长29.5%(详见图2)。

2018-2019年钢材社会库存基本是春节后3-4周到达库存峰值,今年春节偏早加上疫情影响,库存峰值至少要延后3周左右,预计3月中下旬将到达峰值,之后随着需求的复苏,钢材社会库存进入去化阶段。

图2 国内每周钢材社会库存走势图

3、钢厂产成品库存压力剧增

当前中国钢铁工业协会重点大中型会员企业库存量达到了近10年来最高水平。据中钢协数据显示,2月中旬,重点钢铁企业产成品库存为2134.2万吨,较春节前的1月中旬增加1053.9万吨,增幅为97.6%,增长将近1倍,是近年来春节期间增长最为显著的一年。

2月28日,兰格钢铁网调研全国72家建筑钢材生产企业库存总量达到了1174.6万吨,比上年同期增长近80%,切实反映建筑钢材生产企业库存压力较大。

由于钢厂为连续生产企业,春节期间基本都为满负荷生产。而受疫情防控,钢厂的产成品销售及物流受到影响,叠加疫情影响下需求延后,产成品库存剧增,钢厂资金回笼压力加大。近期随着各地复工复产率提升,各地物流运输逐渐恢复,厂库将逐步向流通环节转移,加上钢厂减产趋势明显,后期钢厂库存增幅将明显放缓。

三、钢铁行业成本分析:2月份原料均价下跌 成本支撑作用有所减弱

2月份铁矿石市场价格呈下跌态势。据兰格钢铁云商平台监测数据显示,唐山地区66%品位干基铁精粉平均价格为815元,较上月下跌17元,跌幅2.0%;进口铁矿石方面,澳大利亚61.5%粉矿日照港市场价格为639元,较上月下跌49元,跌幅为7.1%。

2月份冶金焦市场价格微幅下跌。据兰格钢铁云商平台监测数据显示,唐山地区二级冶金焦平均价格为1895元,较上月下跌5元,跌幅为0.3%。

2月份由于原料价格下跌的带动,成本支撑作用有所减弱。兰格钢铁云商平台成本监测数据显示,使用2月份购买的原燃料生产的普碳方坯成本价较上月同期下跌80元,跌幅为2.8%。

四、钢铁行业需求分析

1、出口需求:1-2月份钢材出口或明显回落

中国海关至今未发布1月份进出口数据,因春节因素,预计1月份钢材出口会出现回落;2月份由于国内疫情的发展,部分国家和地区出于对疫情传染风险的担忧,对中国出口的钢材资源产生一定抵触情绪,部分出口企业收到土耳其、中东、北非、俄罗斯等海外客户停止接收我国出口产品的邮件通知,且由于中国钢价在春节后出现明显下跌,也使得部分国外用户因为钢价下跌而取消订单;2月下旬疫情在境外扩散,进一步加大中国钢材外部需求减弱压力,预计1-2月份钢材出口将有明显回落,乃至今年上半年或难有起色。

2、国内建筑需求:建筑用钢需求疲软 后期将不断恢复

2月份由于春节因素、疫情影响以及各地复工延迟,建筑用钢需求疲软,市场成交有限。2月中下旬以来,全国各地一批重点工程和民生项目陆续开工复工。国家发改委数据显示,截至2月25日,全国533个重大交通项目开复工率为70.17%。在533个交通重大项目中,铁路项目37个,开复工率为75.68%;高速公路项目459个,开复工率为70.38%;长江干线航道整治工程项目7个,开复工率为71.43%;机场项目30个,开复工率为60%。

近期,云南、河南、福建、四川、重庆、陕西与河北等七省陆续发布了重点项目投资计划,总投资接近25万亿元,2020年度计划完成投资也近3.5万亿元。3月份随着各地重点项目的陆续开工,铁路、公路、水利等领域基建类投资建设逐渐开展,将带动建筑钢材需求不断恢复。

3、国内制造业需求:制造业用钢需求减弱 后期将有望好转

1月份由于处于传统春节月份,有效工作日减少,使得制造业需求有所减弱,汽车产销出现明显回落,中国汽车工业协会统计数据,1月份我国汽车产销量分别为178.3万辆和194.1万辆,环比分别下降33.5%和27%,同比分别下降24.6%和18%。

2月份随着疫情的蔓延和防控,工业企业生产经营受到极大影响,制造业采购经理指数明显回落。中国物流与采购联合会、国家统计局服务业调查中心发布的2020年2月份中国制造业采购经理指数(PMI)为35.7%,比上月大幅回落14.3个百分点。同期,财新中国制造业采购经理人指数为40.3%,环比大幅下滑10.8个百分点,创2004年4月调查开启以来的最低纪录,低于2008年11月全球金融危机爆发时的40.9%。

随着疫情得到初步遏制,给生产带来的负面影响逐步减弱,企业复工率回升加快,市场信心稳步恢复。调查显示,大中型企业3月底复工率将升至90.8%,其中制造业为94.7%,分别比当前上升11.9和9.1个百分点。国家针对疫情出台的减税降费、金融服务、租金减免、稳岗就业补助,特别是支持中小微企业渡难关等一系列政策措施逐步落实,将有效缓解疫情给企业生产经营带来的困难,进一步提振企业信心,加快企业复工复产步伐,预计3月份我国制造业采购经理指数将会改善,制造业用钢需求有所好转。

五、三月份国内钢铁市场预测

图3 兰格钢铁综合指数预测

3月份疫情将实现初步控制,工地、企业复工达产率有效提升,市场需求有望在中下旬明显释放;但当前创新高的厂库、社库将对后期市场形成较大压力;而原料价格的下跌,成本对后期钢价的支撑作用也有所减弱。预计3月份国内钢铁市场将呈现震荡寻底运行态势,期间可能会出现阶段性反弹,但持续性难以长久。