外汇存款准备金率

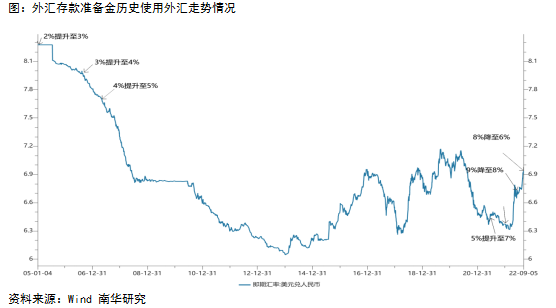

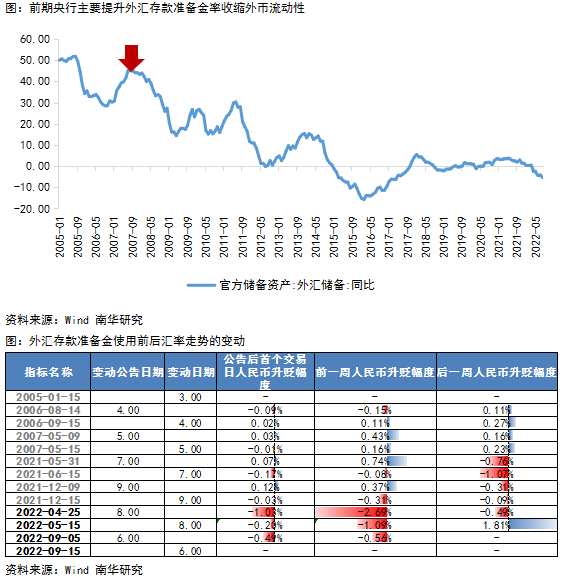

出于调控外币供应量,控制风险的目的,央行规定,银行从企业和居民手中吸收的外汇存款需按一定比例上缴央行,这个比例即外汇存款准备金率。外汇存款准备金建立之初在2004年,当时国内经济快速增长,贸易顺差持续扩大,外汇储备同比增速上行到50%以上,人民币资产也颇受追捧,人民币升值压力较大。此外,国际压力较大,外汇市场亟待调整。所以外汇存款准备金最初是央行用来收缩市场外币流动性,缓解人民币升值压力。2007年取消了强制结售汇政策之后,官方外汇储备同比增速逐步下滑,外汇存款准备金率自此开始维持不变。

2021年央行再度启用调整外汇存款准备金率这一工具,与此前不同,此时的外汇储备同比增长在合理区间波动,而人民币汇率走势呈现单边运行倾向,央行调整存款准备金率更多的是向市场释放维稳信号,理论上来讲,当这一比例提高时,相当于央行收缩外币流动性,利空人民币汇率;当这一比例下降时,相当于央行释放外币流动性,利多人民币汇率。但由于整体调节的量较小,我们往往认为信号意义大于实际意义。

从我们统计的数据来看,2021年两次提升存款准备金率之后,人民币汇率周度变动明显由升值转为贬值,第二次提升明显为人民币单边升值的趋势踩了刹车,之后一个季度人民币升值明显放缓,并很快转为贬值。我们认为央行的此操作或意味着人民币的估值一定程度偏离其真实水平,但由于目前以此工具进行外汇走势调节的次数较少,还需进一步观察验证。另外,不可否认的是该工具显示央行认为目前的汇率走势单边波动幅度过大,本次下调外汇存款准备金率意在引导市场缩小人民币贬值幅度。

远期售汇风险准备金率

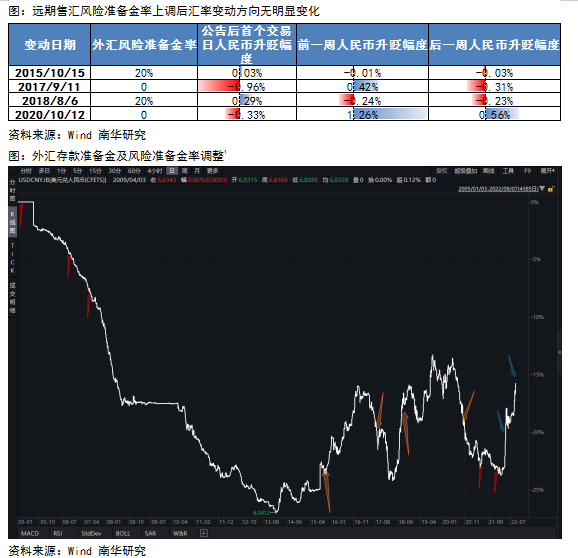

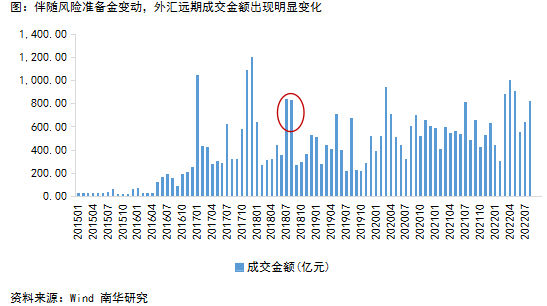

远期售汇风险准备金的四次调整均出现在汇率单边运行的中间位置,从历史回顾来看,对于汇率走势的转向信号要弱于外汇存款准备金率的使用,在政策公布之后,人民币汇率走势并没有出现明显的转向,或单边走势放缓。同时,目前为止还未出现这两个工具短时间内连续使用的情形。

2015年汇改之初,央行将风险准备金率提升,抑制投机,为汇改之后汇率的稳定提供一个好的交易环境;2017年美元走弱,人民币快速升值,央行通过降低风险准备金鼓励企业利用远期进行避险,缓解升值对出口带来的冲击;2018年由于中美关系紧张造成人民币贬值,7月和8月外汇远期投机交易快速攀升,央行再次将风险准备金提升遏制远期投机干扰外汇走势;2020年疫后经济复苏支撑人民币升值,央行再度降低风险准备金,帮助出口企业避险。从该工具的历史使用来看更多的是降低投机力量对于汇市的扰动以及辅助降低汇率波动对于企业贸易冲击,作用主要是风险调控,对于汇率走势几乎没有影响。

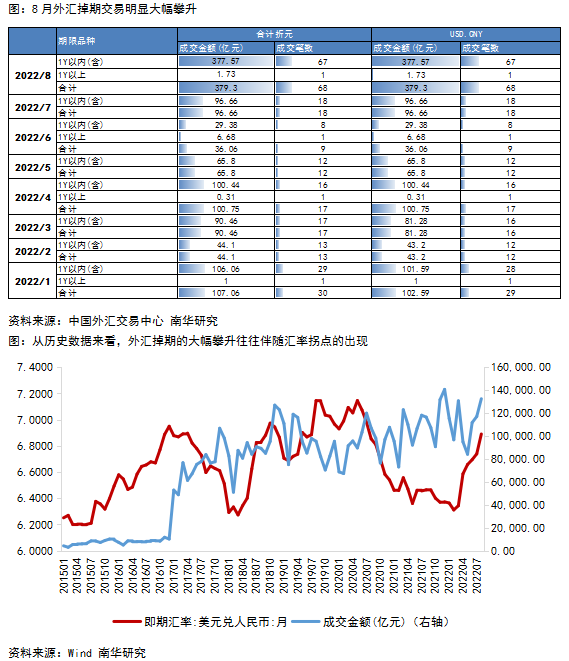

外汇掉期交易

外汇掉期相当于即期与远期的组合,是全球交易量最大的场外汇率工具,也是国内外汇衍生品交易量最大的品种。从外汇和货币掉期市场交易情况来看,90%以上的交易来自银行间外汇市场。从图中我们可以看到掉期交易又以短期1年期以下交易为主。一般而言,1年期及以下掉期主要用于管理外币流动性和融资套利;而1年期以上则更偏向于套期保值功能。8月银行1年以内成交金额大幅上行至377.57亿元,此前成交金额基本维持在100亿元以内,显示央行利用掉期交易管理外币流动性的操作力度加大。与此同时,我们观察外汇掉期交易额合计与即期汇率走势对比可以发现,基本上外汇掉期交易额的大幅攀升与即期汇率拐头相对应,时差不超过一个季度。基于此我们认为最晚自2023年一季度开始,人民币或将脱离目前的弱势走势。

逆周期因子

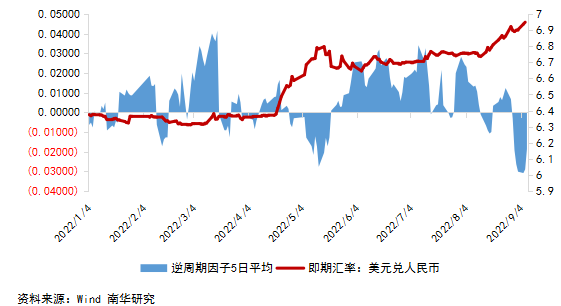

逆周期因子是央行用以调节中间价进而引导汇率走势的重要手段。我们观测今年以来逆周期因子5日平均值走势,今年以来,央行曾多次采用该工具进行汇率管理,一季度末,人民币突破6.30向下升值压力较大,央行明显调贬人民币中间价遏制升值趋势;5月,人民币贬值压力集中释放,央行调升人民币中间价防止人民币过度贬值,之后人民币受国内贸易支撑,情绪较为乐观,在美元指数上涨的情况下,并未受压制跟贬,央行通过逆周期因子调贬中间价使汇率保持稳定以稳贸易;8月中旬之后,由于国内经济不及预期以及美元指数上行压力,人民币再度进入贬值区间,央行也再度出手调升人民币中间价来抑制本轮贬值幅度的扩大。

总结

综合来看,目前央行政策干预频繁,人民币汇率或已经逐步被低估,主要贬值压力源于经济不及预期以及美元指数强势。从历史情况来看,央行政策调控较为有效,目前抑制单边贬值信号明显,结合外汇存款准备金下调、逆周期因子调升中间价及外汇掉期管理外币流动性,我们认为人民币后续贬值空间正在逐步收窄,最晚于2023年一季度走出当前弱势区间。