10月份钢铁行业扭亏为盈的主要原因是在宏观政策释放强预期带动下,钢材价格在10月份进入高位震荡调整期,月度均价明显上移,而原料月均价格上移幅度偏小,且前期钢厂存有价位相对较低的原料,使得10月份钢企经营状况明显改善。11月份,钢铁市场仍在调整走弱,原料价格高位小幅波动,钢企盈利状况相对10月份明显走弱,预计11月份钢铁行业统计发布利润数据状况环比有所转差。

展望12月份,钢铁行业进入季节性需求淡季,“岁末年终”钢企经营状况如何演绎?兰格钢铁研究中心认为12月份钢铁行业盈利或有所改善。

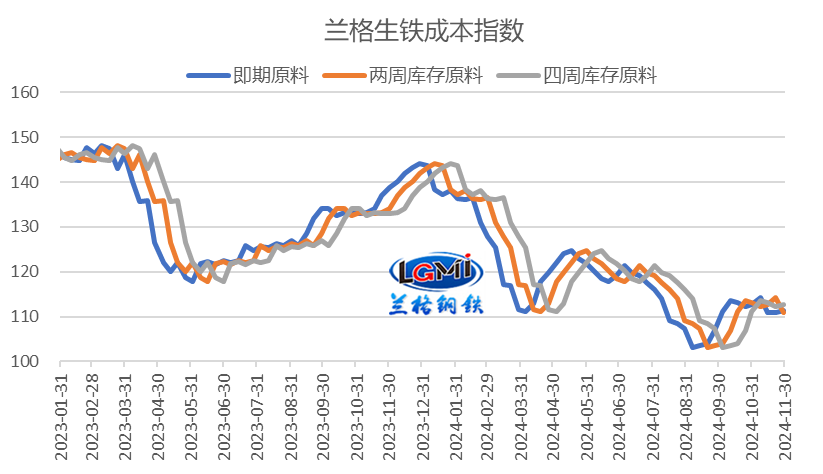

11月份,伴随着主要原料高位波动,月均成本水平高位运行,即期成本略有回落,而两周、四周库存原料测算月均成本明显上升。兰格钢铁研究中心监测数据显示,2024年11月份即期原料测算生铁成本指数为111.8,较上月同期下降0.7%;两周库存原料测算生铁成本指数为112.5,较上月同期上升2.5%;四周库存原料测算生铁成本指数为112.9,较上月同期上升6.8%。

图1 兰格生铁成本指数走势图

从周期上来看,随着11月份钢材价格波动下行,品种盈利有所转差。从均值来看,11月份,兰格钢铁综合钢材价格指数月均值为3749元(吨价,下同),较上月下跌3.6%;其中,螺纹钢月均价格为3513元,较上月下跌6.8%;热轧卷板月均价格为3615元,较上月下跌1.2%;对比成本来看,11月份即期成本降幅弱于钢价降幅,而两周、四周库存原料测算月均成本上升幅度在2.5%-6.8%,因而钢企盈利状况有所转差。

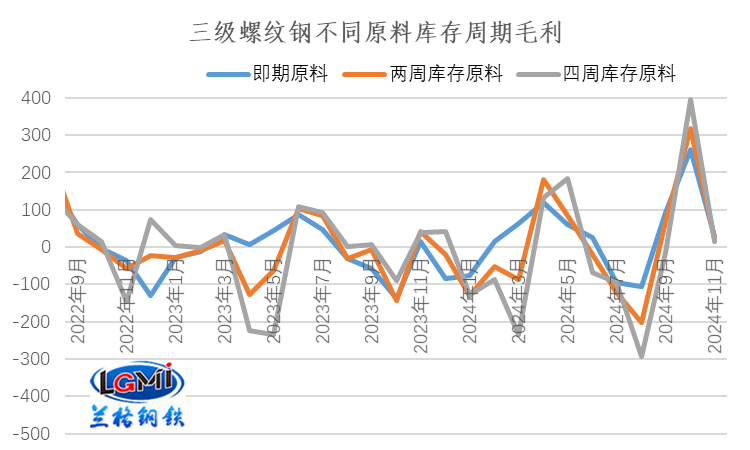

从三级螺纹钢来看,11月份三级螺纹钢即期原料、两周库存原料、四周库存原料测算月均毛利分别为28元、23元和16元,分别较上月减少233元、294元和380元,盈利空间明显收窄(详见图2)。

而从热轧卷板来看,11月份热轧卷板即期原料测算亏损为34元,较上月增亏15元。两周、四周库存原料测算月均亏损分别为40元和46元,均由盈转亏。

图2 三级螺纹钢不同库存周期原料测算毛利水平变化

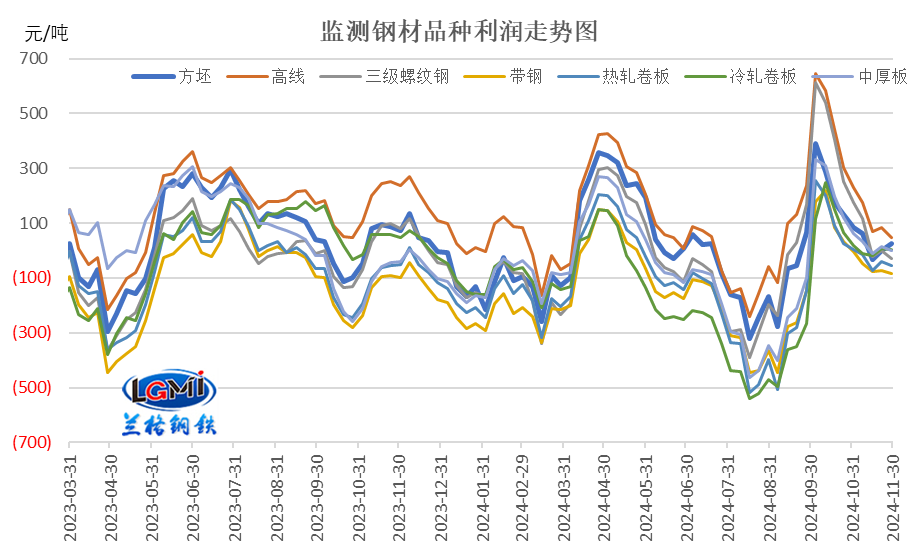

以四周库存原料测算各品种的毛利表现来看,11月份四周库存原料测算品种毛利呈现低位波动态势,月均盈利明显下降;兰格钢铁研究中心监测数据显示,监测的七大品种月均盈利中,带钢、热轧卷板、冷轧卷呈现亏损状态,亏损幅度在5-70元之间;其他品种仍有一定盈利,盈利幅度在8-93元,较上月大幅收窄。

图3 主要钢材品种(四周库存原料)毛利水平

总的来说,在品种材价格高位回落,以及原料均价相对韧性的共同影响下,11月份即期、两周、四周库存原料测算吨钢毛利均有所转差,预计2024年11月份钢企单月盈利将明显收缩。

12月份,全球制造业PMI呈现收缩区间稳中回升,全球经济保持弱势平稳的恢复态势。美联储进一步降息预期仍强,有利于支撑大宗商品价格。但地缘政治冲突、贸易摩擦和债务高企等因素仍是阻碍全球经济恢复的不确定因素。

从国内环境来看,全国人大常委会11月8日批准增加6万亿元地方政府债务限额置换存量隐性债务,国家推动大规模隐性债务的化解,有助于地方减轻自身包袱,腾出手来促发展、惠民生。12月中旬,中央经济工作会议即将召开,预计为应对外部冲击,对2025年宏观政策的定调将延续积极态度。下一阶段国家将加大宏观调控,有效发挥各项政策效能,扩大国内需求,强化创新驱动,巩固增强经济回升向好势头。

从供给端来看,11月份,钢铁企业盈利空间有所收缩,但部分品种仍有一定盈利,使得钢企生产意愿仍强,预计11月份国内钢铁产量或将呈现继续小幅回升的态势。据兰格钢铁研究中心估算,11月份全国粗钢日产或将升至270万吨左右。12月份粗钢产量环比或有收缩,但在上年同期基数偏低的情况下,同比或仍将维持增长态势。

从需求端来看,12月份钢材市场将进入传统需求淡季,建筑钢材需求将逐步萎缩。制造业景气度继续回升,生产指数、新订单指数均在扩张区间上升,预计12月份制造业用钢需求有望平稳释放。

从成本端来看,11月份原料价格区间波动,钢铁月均生产成本微幅下降,成本对钢价支撑仍具韧性。

从市场走势来看,随着全球经济不确定性增加,市场对国内政策预期有所增强,淡季来临下市场供需关系将趋向宽松,但目前成本对钢价支撑仍有韧性,政策出台力度和冬储规模将成为12月份市场趋势的关键性驱动因素,兰格钢铁大数据AI辅助决策系统预测,预计2024年12月份国内钢铁市场或将呈现震荡偏强的运行态势。

从钢企盈利来看,在12月份钢铁市场震荡偏强运行态势下,叠加原料端供需关系相对宽松,整体上移空间有限,兰格钢铁研究中心预计12月份钢企盈利或有所改善。