一、价格回顾:

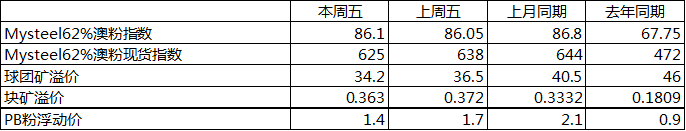

港口现货与远期现货方面,本周五Mysteel62%澳粉指数86.1美元/吨,环比上周五涨0.05美元/吨;Mysteel62%澳粉现货指数625元/吨,跌13元/吨;Mysteel65%球团溢价指数为34.2美元/吨,周环比跌2.3元/吨;Mysteel62.5%块矿溢价指数0.363美元/吨,跌0.009美元/吨。本周PB粉远期浮动溢价+1.4美元/吨,跌0.3美元/吨,杨迪粉浮动溢价指数+3.8美元/吨,涨0.6美元/吨,杨迪粉因之前二月折扣为3%公布,浮动溢价指数+0.3美元/吨,跌3.5美元/吨。

衍生品市场方面,截止周五,连铁主力合约收盘615.5,较上周五跌11.5,截至周四,SGX主力合约收于85.24美元/吨,跌1.08美元/吨;交割利润本周基本平稳,青岛港金布巴粉卖方厂库交割利润为-63.15元/吨,较上周五减少0.7元/吨,同比去年减少48.65元/吨。

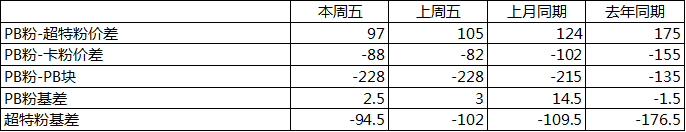

价差方面,本周高低品价差开始缩小,青岛港PB粉与超特粉价差97元/吨,较上周五缩小8元/吨;巴西矿溢价开始扩大,青岛港PB粉与卡粉价差-88元/吨,较上周五扩大6元/吨;粉块价差持稳,青岛港PB粉与PB块价差-228元/吨。期现基差方面,PB粉基差2.5,较上周五走弱0.5;超特粉基差-94.5,较上周五走强7.5。

利润方面,进口利润减少。截止周五,青岛港PB粉进口利润-15.66元/吨,较上周五减少6.3元/吨;青岛港卡粉进口利润-26.36元/吨,减少1.5元/吨;青岛港PB块进口利润-1.24元/吨,较上周五减少9.8元/吨。河北地区钢厂螺纹吨钢毛利润583.4元/吨,较上周增加87.2元/吨。废钢与铁水成本价差本周为124.73元/吨,价差较上周回调95.3元/吨。

二、市场回顾

1、市场成交情况:

远期港口成交分化 钢厂现货采购意愿渐浓

本周Mysteel统计港口现货日均成交82.5万吨,环比上周增加1.1万吨,2月日均成交量79.8万吨。具体来看,上半周钢厂采购情绪较浓,成交量高于去年均值,并在周四达到一个高位,周五市场较为冷清,以谨慎性观望为主。

本周Mysteel统计远期现货日均成交18.8万吨,环比上周减少5.8万吨,2月日均成交量21.5万吨。远期现货市场活跃度较低,商家出货积极性一般,指数溢价进一步走弱,买盘方面,市场需求较弱,观望居多,个别有意向还盘,但询价较低。

2、各区域市场情况:

华北区域:消息面波谲云诡 现货高频震荡

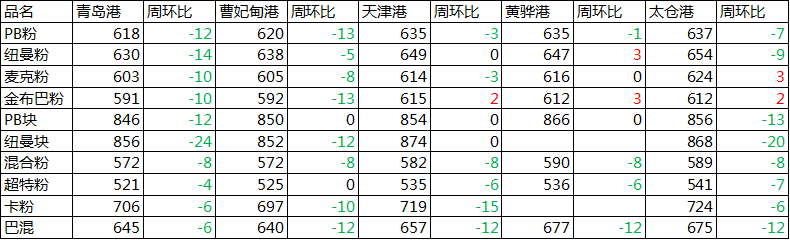

本周华北区域外矿港口现货价格宽幅波动,以曹妃甸港为例,截至周五,中高品粉较上周五整体小幅下滑5元/吨左右;低品粉矿以及块矿价格基本持平。

本周VALE溃坝事故后续消息层出不穷,现货价格受消息面影响波动幅度较大。钢厂采购态度十分谨慎,仍以维持低位库存为主;但部分贸易商心态颇为乐观,加之部分贸易商结合期货操作,更为灵活,因此贸易商之间交投活跃度相对较高。据不完全统计,本周样本内有80%的钢厂进行了采购,虽然钢厂利润有所升温,但本周钢厂用料配比情况未出现明显改变,其中PB粉、金布巴粉、超特粉询盘相对活跃;纽曼粉、卡粉询盘较少。

本周唐山市生态环境局迁安分局、迁安市工业和信息化局对范围内铁矿选矿企业进一步实施攻坚行动管控措施,要求自3月19日0时至3月31日24时,列入2018-2019年秋冬季错峰生产范围内的126家铁矿选矿企业全部停产。据我网了解,由于只是迁安一地选厂关停,影响范围较为有限,不过辐射范围内的部分钢厂为防万一,仍有少量囤积进口球团的计划,致本周进口球团成交破冰。

综上,本周华北区域进口矿价格主要受消息面带动,但由于消息变化速度过快,与市者颇有些接受疲劳。目前进口铁矿石缺乏明显矛盾,但随着三月临近尾声,四月复产几率较高,唐山地区多数钢厂下周将陆续开始制定复产采购计划,进口铁矿石需求有望迎来小幅放量,预计下周或维持高位震荡走势。

华东区域:复产预期在即 短期需求可期

本周山东区域进口矿港口现货市场价格整体小幅下跌,以青岛港为例,主流粉块价格小幅下跌4-12元/吨,成交量较上周有小幅回升。

本周市场价格受消息面影响颇大,巴西溃坝事件持续发酵,自Vale官方宣布收到法院同意Brucutu矿区恢复运营文件之后,周中国内进口矿市场出现小幅回调。后又受到澳洲飓风以及Vale对另外两座大坝安全检查消息影响,市场持续窄幅震荡。心态面来看,山东区域贸易商心态较为乐观,因看好后期钢厂复产预期,周中后出现了部分贸易商备库存的情况,且港口高成本资源尚未得到消化,贸易商挺价心态强。钢厂方面采购情绪有所好转,区域内部分钢厂表示下游钢材出货较为顺畅,另外焦炭价格出现下调,利润较为可观,个别中小型钢厂有小幅调整用料多出铁水,刺激原料采购。

目前河南、山西乃至武安区域出现明显的钢厂复产预期,对铁矿市场形成支撑,但消息面的层出不穷使得钢厂暂未出现明显的累库,采购方面仍较为谨慎。矿价短期或呈震荡偏强,但上涨空间有限。

沿江区域:块矿价格高位回落 钢厂库存达年内低位

本周沿江进口矿市场周初表现较弱,周四成交放量,价格整体呈现下跌趋势。

分品种来看,本周沿江粉块价差开始缩小,PB粉与PB块价差219元/吨,环比缩小6元/吨,主要在于本周块矿价格跌幅大于粉矿,因烧结限产结束,块矿需求减弱,价格高位回落。高品澳粉价差收窄,PB粉与麦克粉价差13元/吨,较上周收窄10元/吨,PB粉与金布巴粉价差25元/吨,较上周收窄9元/吨,主要在于江内PB粉可贸易资源较多,价格易跌难涨,而麦克粉与金布巴粉可贸易资源较少,与PB粉相比体现出了性价比,价格抗跌。

库存方面,港口与钢厂均呈现库存去化趋势。港口来看,沿江地区江阴港、太仓港、南通港港口库存900.78万吨,环比下降17.02万吨。钢厂方面,沿江钢厂烧结粉库存94.8万吨,环比下降4.95万吨,达到今年库存低位。

本周市场来看,本周贸易商出货情绪一般,观望情绪较浓。钢厂在周四进行了一轮采购,成交有所放量,但在库存达到一个历史低位而日耗不变的情况下,多数钢厂在下周存在刚性补库需求。同时据了解,有个别钢厂因利润问题,增加了国内矿的用量,减少进口矿用量,这也是沿江钢厂烧结粉库存下降的一个原因。综上,预计下周沿江市场呈震荡偏强走势。

三、基本面

|

|

本周 |

上期 |

上月平均 |

去年同月平均 |

|

中国26港到港 |

2054.8 |

1868.1 |

2016.7 |

1967.2 |

|

澳洲、巴西发货量 |

2077.1 |

2002.7 |

2255.9 |

2048.0 |

|

国内矿山产能利用率 |

/ |

63.36 |

59.47% |

57.9% |

|

高炉产能利用率 |

77.5% |

76.58 |

78.37% |

74.73% |

|

钢厂烧结粉矿库存 |

1573.75 |

1512.48 |

1807.1 |

1784.3 |

|

钢厂烧结粉矿库存消费比 |

30.8 |

29.8 |

28.53 |

31.13 |

|

45港港口库存总量 |

14788.6 |

14770 |

14321 |

16035 |

|

15港高品澳粉矿占比 |

20.9% |

19.83% |

20.35% |

17.82% |

上周发运及到港双双回升至年内平均水平,本周飓风侵袭澳大利亚主要发货港,预计发运量将出现明显回落。

上周,全球发运量自低位回升,澳洲巴西发货总量为2077.1万吨,环比增加74.4万吨,涨幅4%。从国别来看,澳洲泊位检修有所恢复发运量回升明显,但是巴西因港口检修持续,发运量进一步回落;其他主流发货国家发货量进一步上涨,其中印度发运量上涨较为明显,整体发运处于中等偏高位置。矿山方面,FMG发运量因超特粉和混合粉发运量环比增加100万吨,发运冲高明显,澳洲其他矿山发运相对稳定。淡水河谷方面,上周PDM港1号泊位延长检修计划,加之周度暴雨影响,发运量进一步下滑;此外,南部CPBS港几无发运,发运量同比去年降181万吨;上周,Guaiba发运量因证件齐全,目前已经恢复生产,发运量有所上涨,但是距离正常发运量仍有差距。本周力拓2个发运港均有检修计划,且飓风影响下主要港口均处于封航状态,约影响3-4天发运,合计影响量约600万吨,发运量或出现回落。

上周,到港量小幅反弹,26港到港总量为2054.8万吨,环比增加186.7万吨,增幅10%。其中澳矿到港进一步上涨,处于近一年高位;巴西矿走势相反,到港量环比回落60万吨,目前仅为220万吨,其他主流矿到港量亦出现小幅下滑。从区域到港来看,到港增量主要来自华东、华南及沿江区域,华北区域到港量降幅明显,东北区域到港量维持均线附近波动,变化较小。货种到港中,主流高品澳粉到港以东北、华北区域增幅最大,华东、华南区域到港量冲高回落;主流中低品澳粉以华东沿江等地到港较为集中,其他区域不同程度增加。本周,结合澳洲发运数据,预计到港量变动不大。

伴随采暖季结束,全国各地开工积极,刺激钢企原料补库,钢厂进口烧结粉矿库存止跌于上周后终反弹。

本周,高炉开工及铁水产量均出现明显增幅,247家钢厂高炉开工率75.03%,环比增1.16%;日均铁水产量216.73万吨,环比增2.59万吨。本周复产高炉共计14座,主要集中西北新疆区域,此外伴随着采暖季结束,河南区域钢厂亦逐步恢复生产,区域铁水涨幅明显;本周新增检修高炉仅4座,检修区域较为分散,多为例行检修15天左右,仅有一座江苏区域高炉计划大修80天。下周河北地区强化管控执行即将收尾,预计复产高炉有所增加,开工率及铁水产量将逐步回升。

本周,64家钢厂进口烧结粉总库存1573.75万吨,较上周增加61.27万吨;库存消费比30.8增1 ,同比去年减少3.79。库存方面,结束了4周的下跌走势,本周全国烧结粉矿库存微增,其中增量主要是山东及唐山区域,前期两区域钢厂库存低于常备库存水平,故补库积极性较高,其他区域库存增幅较少;日耗方面,各地区均有微增态势,但邯郸地区因限产影响逐步发酵,日耗不增反降。从本周库存消费比来看,钢厂整体备库速度大于日耗上涨速度,说明钢企已经在为即将复产做准备。下周来看,3月最后一周钢企备库力度或有所加剧,库存或将进一步上涨。

本周,全国45个港口铁矿石库存为14788.56,较上周增18.56;日均疏港总量292.80增44.07。库存来看,澳矿本周继续维持去库走势,但是去库速度有所放缓,巴西方面受持续性到港低位影响,库存止增反降;区域方面,南北区域库存走势分化明显,其中南方区域因到港集中,仅沿江库存便增加67万吨,增幅明显,其余地区库存波动较小。疏港方面,前期受封航影响,京唐港疏港大降,本周恢复后,钢厂前期压制发运的货物集中疏港,致使京唐港疏港量破历史新高,单日疏港最高达50万吨,周度日均疏港环比增加28万吨,其他区域受采暖季结束后疏港小幅增加。

四、本周热点回顾

1、据Mysteel了解,有外媒消息称,VALE收到法院通知要求关停Minervino及Cordao Nova Vista两座尾矿坝,并要求公司提供相关矿坝结构稳定性证明。据称,这些尾矿坝靠近VALE的Cauê矿区。但Cauê矿区所使用矿坝为非上游式尾矿坝,因此此次矿坝关停对生产造成影响的可能性非常小。

2、3月19日(巴西时间),VALE官方宣布其收到来自米纳斯吉拉斯(Minas Gerais)州检查厅的文件,批准恢复其Brucutu矿区作业活动及Laranjeiras尾矿坝的运营。但目前该矿区及尾矿坝仍处于关停中,最终重启的时间仍旧需要得到环保部的最终答复。Brucutu矿区是Minas Gerais州规模最大的矿区,铁矿年产能约3000万吨,约占VALE原计划年产能的8%。今年2月初VALE事故后,政府于2月4日下令关停后,Laranjeiras尾矿坝及Brucutu矿区后就一直处在关停状态

3、临气指办下发《临汾市2019年钢铁、焦化行业深度减排实施方案》通知。对按《方案》要求完成治理并通过市县验收的标杆企业,在2019一2020年冬防期间可不实施错峰停限产。完成时限:2019年6月底前,完成炼铁、炼钢等工序的超低排放改造;2019年10月底前,完成烧结机头(球团焙烧)的超低排放改造。

4、2019年3月18日(巴西里约时间),VALE官方宣布已收到法庭解除Guaíba 港口禁令的通知,公司可立即恢复该港口的作业活动。VALE再次重申,该港口所有证件均齐全,并在有效期内。

5、据Mysteel获悉,3月19日太原市政府依据《太原市重污染天气应急预案》有关规定,经市重污染天气应急指挥部批准,决定发布延长重污染天气黄色预警的通告,同时继续实施重污染天气应急预案黄色(三级)响应(3月19日0时-3月22日24时)。Mysteel将于3月19日至3月22日持续跟踪此次文件对于山西地区钢厂生产及铁矿石市场的影响情况。

6、据Mysteel了解,迁安市人民政府办公室([2019]-3)发布通知,要求3月19日0时至3月31日24时,矿山开采,矿石破碎企业(设施)停产。Mysteel经过大量样本调研,迁安地区铁精粉日均产量约3.3万吨。目前迁安正在生产的矿山和选厂企业有200多家,在此大气污染防治攻坚行动期间,其中有126家企业参与本次的错峰生产,影响时间持续至31日凌晨12:00。据悉,本次被下达文件需要停产的矿山和选厂企业产量占比迁安总精粉产量的85%左右,折算的日均精粉产量影响为2.8万吨。

五、下周市场预判

下周铁矿石价格或受钢厂集中补库影响震荡走强。本周澳大利亚飓风或导致近期铁矿石发运受到约600万吨影响,国内方面,迁安市政府关停市内多家选厂开采,短期内国内外供应双弱;需求方面,伴随着采暖季和区域强化管控临近结束,钢厂补库需求或将走强。

中长期来看,巴西铁矿石短期增量难有明显体现,后期巴西矿到港量仍将维持中等偏低维持,此外生铁日均产量远高于前两年同期水平,铁矿石需求仍将强劲,但后期成材供应因高炉及电弧炉复产对价格压力较大,铁矿石或受钢厂利润影响上行空间有限。