一、价格回顾

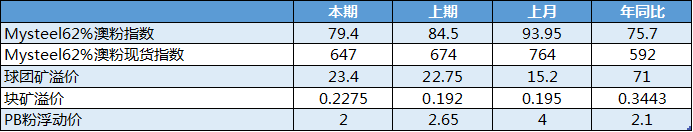

港口现货与远期现货方面:本周五Mysteel62%澳粉指数79.4美元/吨,环比下跌5.1美元/吨;Mysteel62%澳粉现货指数647元/吨,环比跌27元/吨;Mysteel65%球团溢价指数为23.4美元/吨,环比上涨0.65美元/吨;Mysteel62.5%块矿溢价指数0.2275美元/吨度,涨0.0355美元/吨度。上周PB粉远期浮动溢价+2美元/吨,跌0.65美元/吨。

衍生品市场方面:本周五下午连铁主力合约收盘600,环比跌25.5;上周四,SGX主力合约收于82.3美元/吨,跌7.26美元/吨;交割利润开始收窄,青岛港金布巴粉01合约卖方厂库交割利润-43.25元/吨,环比减少0.73元/吨,同比去年增加4.6元/吨。

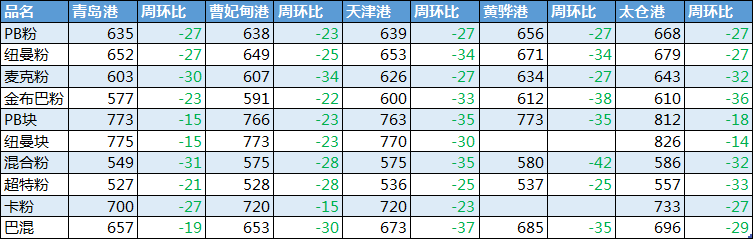

价差方面:本周高低品价差持续收窄,截止周五青岛港PB粉与超特粉价差108元/吨,环比收窄6元/吨;巴西矿溢价持稳,青岛港PB粉与卡粉价差-65元/吨;粉块价差持续扩大,青岛港PB粉与PB块价差-138元/吨,环比扩大12元/吨。期现基差方面,PB粉基差101.7,环比走弱4.3;超特粉基差-20.2,环比走强2.4.

利润方面,进口利润持续增加。截止周五,青岛港PB粉进口利润37.09元/吨,环比增加15.62元/吨;青岛港卡粉进口利润19.04元/吨,环比增加9.02元/吨;青岛港PB块进口利润29.68元/吨,环比增加13.73元/吨。河北地区钢厂螺纹吨钢毛利润399.46元/吨,周环比增加60.51元/吨。

PB块进口利润增加,主要因国内部分地区烧结频繁限产,钢厂对块矿的需求增加所致,反应库存上,国内港口上块矿连续三周持续去库。

二、市场回顾:

华北区域:限产政策部分放开 现货价格弱势难改

本周华北地区现货市场价格大幅下降,截至周五,中高品粉较上周下降15−25元/吨;低品粉矿下跌25−30元/吨;块矿价格下跌10−15元/吨。

本周唐山市政府解除此前的二级响应政策,但钢厂并未受此提振出现大幅补库情况,仍维持少量多次频率按需采购。综合来看,本周华北区域现货市场活跃度尚可,样本内有80%的钢厂进行了采购,成交品种集中在PB粉、超特粉、混合粉等资源,PB块、金布巴粉、卡粉等品种询盘较差。

由于现货市场持续阴跌,看跌氛围浓厚,部分贸易商出现低价甩货情况,流动性强的品种尤其明显。虽然随着周中限产政策出现缓解,加之钢材库存数据呈下降趋势,现货市场部分贸易商心态有所转好,但由于原料终端需求难见好转,短期内铁矿石弱势局面恐难以改善。

采暖季即将开始,部分钢厂因有供暖任务,高炉有复产计划。考虑到钢厂对于烧结机不定期限产以及本地精粉价格的趋强运行的预期,后期中低品块矿资源需求或将出现好转。

山东区域:临近采暖季节点 钢厂采购谨慎

本周山东进口矿港口现货市场震荡下行,因周末部分钢厂烧结复产,上半周成交活跃度尚可,下半周行情下跌,交投转冷。周内高品澳粉下跌23-27元/吨,澳块较为坚挺,周内下跌15元/吨,巴西粉下跌19-27元/吨不等。

上周山东内陆多地市钢厂执行重污染天气应急响应,烧结及高炉均有不同程度的限产,周日至周一陆续恢复生产,故周初成交尚可。但临近采暖季,且区域钢厂评级结果尚未公布,钢厂采购谨慎,现货为主的钢厂库存多维持10-15天,甚至个别重点环保地市钢厂库存维持在7-10天。据笔者了解,个别钢厂临近年底有年检计划,虽近期钢材出库情况尚可,但铁矿需求仍难以放量。贸易商方面出货积极性高,下半周随着市场情绪走弱,个别大户贸易商领跌,部分中小贸易商心态疲软,多看空后市,降价脱手,及时止损。

综上来看,临近采暖季节点,市场悲观情绪提前释放,钢厂维持低库存运行,贸易商出货压力大,山东进口矿市场下周或仍震荡偏弱运行。

沿江区域:钢厂需求转弱 短期铁矿石行情难有起伏

本周沿江地区进口矿价继续下行,大部分钢厂铁矿石库存回升,贸易商出货心态尚可,但成交量未见起色。

贸易商方面,整周铁矿报价持续下跌,出货为主。PB粉领跌27元/吨,从库存方面来看,PB粉库存偏高,且较为分散,贸易商随行就市。据悉,贸易商收到买盘少之又少,但不愿意低价出售,主要因为后期到港资源无明显增加。低品粉跌幅较大的原因在于前期价格较高,与PB粉价差较小,本周处于补跌状态。

钢厂方面,检修限产情况增多,按需补库。周初,由于长江大保护及进博会部分港口运输受限影响,钢厂补库积极性较低,整体疏港下降。钢厂表示目前利润有所好转,但热冷卷与中厚板的销售情况一般,等赶工结束后,可能会有所回调。

综上所述,贸易商出货心态较强,钢厂需求转弱,预计下周铁矿市场依然弱势运行。

三、基本面

上周,澳洲、巴西发运总量持续增加,非主流国家发货开始反弹;到港量持续增加,其中增量主要来源于巴西矿,澳矿、非主流矿有所下降,预计本周到港持续增加

上周澳洲发运总量1742.2万吨,环比增加212.7万吨,达到6月底以来的新高点;巴西发运总量733.5,环比上周高位窄幅波动,但其发往中国的比例大幅走跌,本期占比60.26%,环比上期下跌17.94%,达到近4个月以来的占比新低点。分矿山来看,澳洲三大矿山中,力拓因港口检修结束且无新增检修,发运量大幅回升,其他矿山发运量窄幅波动;巴西方面,VALE矿山发运量持续高位,窄幅波动,东南部港口发运量持续回升,其他中小矿山变化不大。本周(11/4-11/10),有少量新增检修,预计发运量略有下降。上周新口径全球发运总量3020.3万吨,环比减少265万吨;其中除澳巴外国家发运总量511.1万吨,环比增加147万吨,增量国家主要在加拿大、印度。(注:Mysteel全球发运数据新增5个发货港,1个矿山,港口分别为澳大利亚KWINANA、CAPE PRESTON、WHYALLA,巴西PECEM、PORTO DO ACU,矿山为罗伊山;澳巴发运数据仍为原口径数据。)

上周中国铁矿石到港量1956.4万吨,环比微增26万吨,较上月周均低116.6万吨,较今年周均高38.5万吨,目前到港处于今年周度正常水平。从国别来看,增量主要来自于巴西,本期巴西矿到港量618万吨,环比增加147.1万吨,再度逼近今年新高。澳矿以及非主流矿到港量则有所下降,其中澳矿到港量1218万吨,环比下降59万吨;非主流矿到港量120.4万吨,环比下降62.1万吨。区域方面,本期华北及华南区域到港量增加较为明显,分别增加121.6万吨、80万吨,而其他区域均有所下降。根据后期预计到港以及海漂资源判断,预计(11/4-11/10)到港小幅增加。

本周钢厂库存环比基本持平,高炉开工率有所下降,疏港量小幅回落,港口库存持续去库,预计下周或将存在累库可能

本期64家钢厂进口烧结粉总库存1511.77万吨,较上周基本持平,较10月23日统计增60.37万吨,89家钢厂库存增194万吨。分区域来看,南方和山西钢厂采购积极性好于其他区域,沿江南方海漂库存有所增加;山东、唐山、邯邢等依旧限于限产因素,有新增烧结限产,总体日耗下降抑制了钢厂的采购需求;但中南地区军运会结束后部分钢厂整体日耗及需求增加,目前钢厂库存消费比仍处在平均线上方水平。

Mysteel统计247家高炉开工率76.54%,环比降1.39%;本周新增检修高炉22座,主要集中在华北地区,主要受采暖季差异化错峰生产及重污染天气预警影响所致;本周新增复产高炉10座,主要集中在华北及华东地区,伴随重污染天气预警解除,唐山、山东等地高炉逐步复产;本周日均铁水产量216.41万吨,环比降3.04万吨,据本周统计数据显示,预计下周开工率或将以平稳运行为主,需关注天气预警变化。

本周港口库存12585万吨,较上周降62万吨,日均疏港量295万吨,降17万吨。近期到港量与前期基本持平,但进博会导致沿江地区部分港口疏港量下降10万吨,因此库存降幅较上周收窄。从结构来看,因北方持续烧结限产影响,球团与块矿库存下降较明显。近期矿山与部分贸易商有集中到港情况,港口贸易矿库存单边上涨51万吨,山东地区尤为明显。

本周港口与远期现货成交量大幅回升,钢厂采购情绪增强

上周Mysteel统计港口现货日均成交102.87万吨,环比上期增加29.04万吨,10月日均成交量91.92万吨;远期现货日均成交44.2万吨,环比上周增加27.8万吨,9月日均成交量28.1万吨;本周,随着河北、山东及其它区域的橙色预警解除,钢厂需求有所释放,采购积极性增加,钢厂现货交易活跃度加强;随着进口利润的扩大,美元市场活跃度也开始回暖,市场交投较为活跃;

四、上周热点回顾

1、Metinvest三季度铁精粉产量729.5万吨:北京时间11月1日,乌克兰Metinvest BV发布其三季度运营报告,报告显示:

2019年第三季度,Metinvest铁精粉产量729.5万吨,同比增加4.5万吨(1%)。主要是Central GOK产量增加了7.7万吨,其提高了工厂产能利用率; Ingulets GOK与Northern GOK本季度产量略有下滑。

2019年第三季度,Metinvest可贸易铁矿石产量442.6万吨,环比下降14.3万吨(3%)。三季度可贸易铁精粉产量247.1万吨,环比下降21.3万吨(8%)。主要是由于Ingulets GOK可贸易精粉产量下降,及Central GOK造球精粉用量增加。三季度球团产量195.5万吨,环比增加7万吨(4%)。

2019年前9个月,Metinvest集团铁精粉产量2174.9万吨,同比增长120.9万吨(6%),主要是由于选矿厂的产能利用率提高和铁矿石铁品位的增加。可贸易铁精粉产量1343.5万吨,同比增长201万吨(18%)。可贸易球团产量583.4万吨,同比增加8万吨(1%)。主要是可贸易铁精粉产量760.1万吨,大幅增加34%,集团内铁矿石自用量下降。

2、伊朗3月21日至9月22日铁精粉产量达1740.8万吨:据外媒报道,3月21日至9月22日的6个月中,伊朗铁精粉产量达1740.8万吨。

3月21日至7月21日的4个月中,伊朗铁精粉产量为1590.3万吨,同比增长3%。

在伊朗2019财年(2018年3月21日至2019年3月20日),伊朗铁精粉出口量同比增长了96.6%。

3、NMDC十月铁矿石总产量249万吨-同比下降23%:北京时间2019年11月4日印度NMDC矿业公司公布十月份产销数据,十月产销数据显示:

产量方面:10月份NMDC铁矿石总产量为249万吨,同比下降74万吨(23%);其中,恰蒂斯加尔邦(Chhattisgarh)产量为193万吨,同比下降19万吨(9%),卡纳塔克邦(Karnatake)产量为56万吨,同比下降55万吨(50%)。

销量方面:10月份NMDC铁矿石销量为261万吨,同比下降45万吨(15%);其中恰蒂斯加尔邦(Chhattisgarh)销量202万吨,占总销量77.4%;卡纳塔克邦(Karnatake)销量59万吨占22.6%。

2019年4月至10月NMDC铁矿石总产量1595万吨,同比增加48万吨(3%);4月至10月NMDC铁矿石总销量1714万吨,同比增加60万吨(4%)。

4、2019年9月世界粗钢产量1.52亿吨-同比减少0.3%:据世界钢协数据,全球64个国家和地区2019年9月份的粗钢总产量为1.52亿吨,同比减少0.3%。

2019年1-9月份,全球粗钢产量达到13.9亿吨。其中亚洲粗钢产量10亿吨,同比增加6.3%,占同期全球粗钢产量的71.9%;欧盟国家粗钢产量1.23亿吨,同比减少2.8%;北美粗钢产量9060万吨,同比增加0.3%;独联体国家粗钢产量7600万吨,同比减少0.1%。

2019年9月份,中国粗钢产量8280万吨,同比增加2.2%;印度900万吨,同比增1.6%;日本800万吨,同比减少4.5%;韩国570万吨,同比减少2.7%。

同期在欧盟国家中,德国粗钢产量340万吨,同比减4.0%;意大利220万吨,同比增1.1%;法国120万吨,同比减10.2%;西班牙120万吨,同比减1%。

除此之外,2019年9月份美国粗钢产量710万吨,同比减2.5%;巴西270万吨,同比减6.9%;土耳其270万吨,同比减6.9%;乌克兰170万吨,同比减2.3%。

5、Metalloinvest三季度精粉加烧结粉矿产量1040万吨 环比增加3.4%:北京时间11月07日,俄罗斯铁矿石生产商Metalloinvest发布2019年三季度产销报告,报告显示:

铁矿石产量方面: 三季度Metalloinvest铁矿石产品(精粉加烧结粉矿)总产量为1040万吨,环比增加3.4%;三季度球团产量716万吨,环比减少1%。1-9月份铁矿石产品产量为3007万吨,同比增加0.2%;球团产量2123万吨,同比增加2.2%。三季度该公司在MGOK球团厂推出了粉矿筛分技术,旨在提高其球团产品质量。该技术此前成功运用在LGOK球团厂。粉矿筛分技术的运用有望提高其四季度球团产量。

铁矿石运量方面:三季度Metalloinvest铁矿石产品外销量为690万吨,环比增加11%;其中精粉加烧结粗粉外销量为199.6万吨,环比增加29%;球团外销量389万吨,环比增加9.6%;高附加值热压铁/可直接还原铁(HBI/DRI)产品外销量为101万吨,环比减少8.4%。1-9月份,精粉加烧结粗粉外销量为517万吨,同比减少1.9%;球团销量1078万吨,同比增加2.4%。

本季度公司出口至亚洲市场量占总销量的32%,较二季度提高了16个百分点。俄罗斯本国仍是其产品主要销售地,本季度在本国市场消化量占比为46%,环比减少了7个百分点;出口至欧洲市场比例小幅下降至17%,较二季度降低6个百分点。

6、安赛乐米塔尔2019年第三季度铁矿石产量1360万吨,同环比双降:北京时间11月7日,全球综合性大型钢铁公司安赛乐米塔(ArcelorMittal)发布2019年第三季度运营报告,报告显示:

铁矿产量方面:三季度铁矿石安米自有铁矿石产量为1360万吨,环比减少7.4%,同比减少6.2%,主要是由于加拿大精粉厂电力出现故障导致工厂暂停运营,以及利比里亚矿山由于预计导致产量缩减。

2019年1-9月份自有铁矿石产量为4230万吨,同比减少12.8%。

铁矿销量方面:三季度铁矿石销量为1460万吨,环比减少5.8%,同比增加3.5%;其中840万吨以市场价格销售。2019年1-9月份铁矿石总销量4390万吨,同比增加13.3%;其中以市场价格销售的铁矿石为2750万吨。

7、中国海关总署:10月铁矿石进口量9286.4万吨,环比减少649.1万吨:据中国海关数据统计,2019年10月中国铁矿石进口总量9286.4万吨,环比9月的9935.5万吨减少649.1万吨,下降6.53%;较去年同期的8837.5万吨增加448.9万吨,涨幅5.08%。

据Mysteel统计,10月中国铁矿石到港量8523.3万吨,环比9月的9132.3万吨减少609万吨,下降6.67%。

五、本周市场预判

本周进口铁矿石市场价格以持续性的走弱为主。下周来看,澳巴发运量或将有小幅回落,但仍处高位,到港量或将继续增加。需求方面,由于秋冬采暖季限产即将开始,以及沿江地区部分钢厂存在环保限产情况,整体铁水产量或将有所减弱,但下游表观需求较好叠加钢厂吨钢毛利增加,预计短期下跌空间有限。总体来看,在供应增加,需求窄幅波动的情况下,预计下周现货矿价呈震荡偏弱运行,在基差处于偏高位置时,预计将以现货向盘面靠拢的趋势来修复基差。