一、价格回顾

港口现货与远期现货方面:上周五Mysteel62%澳粉指数83.6美元/吨,环比上周下跌7.9美元/吨;Mysteel62%澳粉现货指数626元/吨,环比跌53元/吨;Mysteel 65%球团溢价指数为33.35美元/吨,环比涨4.9美元/吨;Mysteel 62.5%块矿溢价指数0.288美元/吨度,涨0.0125美元/吨度。上周PB粉远期浮动溢价+1美元/吨,跌0.7美元/吨。

衍生品市场方面:上周五下午连铁主力合约收盘616.5,环比跌59;截止上周四,SGX主力合约收于86.36美元/吨,跌1美元/吨;交割利润开始减少,青岛港金布巴粉05合约卖方厂库交割利润-51元/吨,环比减少16.58元/吨,同比去年增加79.78元/吨。

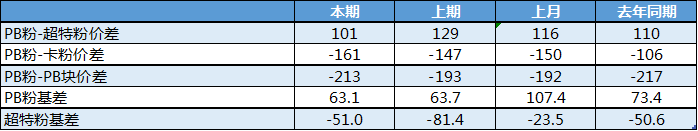

价差方面:上周高低品价差开始收缩,截止周五青岛港PB粉与超特粉价差101元/吨,环比收窄28元/吨;巴西矿溢价扩大,青岛港PB粉与卡粉价差-161元/吨,环比扩大14元/吨;粉块价差开始扩大,青岛港PB粉与PB块价差-213元/吨,环比扩大20元/吨。期现基差方面,PB粉基差63.1,环比走弱0.6;超特粉基差-51,环比走强30.4。

利润方面,截止周五,青岛港PB粉进口利润-12.24元/吨,环比增加7.66元/吨;青岛港卡粉进口利润20.93元/吨,环比增加16.26元/吨;青岛港PB块进口利润23.17元/吨,环比增加23.25元/吨。河北地区钢厂螺纹吨钢毛利润33.90元/吨,周环比减少6.55元/吨,废钢与铁水价差587.81元/吨,环比扩大223.31元/吨。

二、市场回顾:

华东铁矿石:矿价持续下跌 贸易商心态松动

上周山东地区进口矿现货市场整体大幅下跌,成交活跃度尚可。截止周五,青岛港PB粉615元/吨,累计下跌54元/吨;超特粉514元/吨,累计下跌26元/吨;卡粉776元/吨,累计下跌40元/吨;PB块828元/吨,累计下跌34元/吨。

钢厂方面,随着运输条件的好转,上周区域个别钢厂前期停产高炉已有复产计划。采购方面仍按部就班,不过随着矿价持续下跌,部分钢厂有低价补库意向,虽迫于成材库存压力抄底情绪不足,但整体成交较上周有小幅放量,采购品种集中在PB粉、纽曼粉、超特粉、混合粉等主流澳粉。

贸易商方面,迫于内外盘持续下跌,部分贸易商心态有所松动,现货价格难以维持,对于钢厂的低价还盘尚且可谈。一方面,下游复工复产进度不及预期对市场需求无法形成提振,另一方面海外疫情的严峻形势致市场较为悲观,部分有套保操作的贸易商及时止损,有低价销售意向。

华北铁矿石:矿价持续下行 市场心态出现分歧

上周河北地区进口矿现货价格先扬后抑,整体出现大幅下滑。截至周五,曹妃甸港卡粉785元/吨,下跌34/吨、PB粉631元/吨,下跌40元/吨,领跌其他品种、超特519元/吨,下跌23元/吨、PB块852元/吨,下跌30元/吨。

需求方面,虽然上周部分已经或计划恢复生产,但矿价一跌再跌,钢厂采购较为谨慎,按部就班少量多次进行采购;不过部分贸易商较为看好后市,上周贸易商间交互与钢厂采购占比相当,综合来看,上周现货市场成交量表现尚可,采购品种主要以PB粉、超特粉、混合粉、金布巴粉、麦克粉等为主。

贸易商方面,现货价格持续走低,部分贸易商担心国外疫情严峻波及国内市场,对短期内市场持谨慎心态,在套保操作下低价出货接受度较高;但矿价短期跌幅过猛,也有部分贸易商出于目前唐山港存下降、疏港增加等数据的乐观判断,认为矿价或将止跌回调。从供需角度考虑,后期唐山地区铁矿石仍有支撑,持续大幅下跌可能性较小。

沿江区域:市场驱动力熄火 矿价触顶转下行

随着疫情在全球蔓延,铁矿石外盘跟大连铁相继进入下行通道,上周沿江地区进口矿价格大幅下跌,钢厂刚需采购较少,贸易商仅随行就市,交投氛围欠佳。截至周五晚,江阴港PB粉645元/吨,累计跌54元/吨、超特粉548元/吨,跌22元/吨、卡粉798元/吨,跌40元/吨,PB块856元/吨,跌29元/吨。

钢厂方面,由于钢材库存不断堆积,出库压力增加,沿江区域减产预期明显,进入三月后检修或将增加;目前钢厂库存维持低位,谨慎采购,不投机补库,赌后期市场。

贸易商方面,一部分随行就市,出货以回笼资金,另一部分则惜售不出,避免亏损;目前大部分贸易商手中主流货资源的成本已经高于市场价,周初后价格转持续下跌,虽然后市暂不明朗,但也不会冲动出货,价格挺在比市场价更高的位置;而另一类贸易商则随机应对市场,出货为主,但也不会一次性出大量铁矿。总体来说,钢材减产趋势初现,而铁矿基本面仍然向好,笔者不认为后期还有下跌的可能。

三、基本面

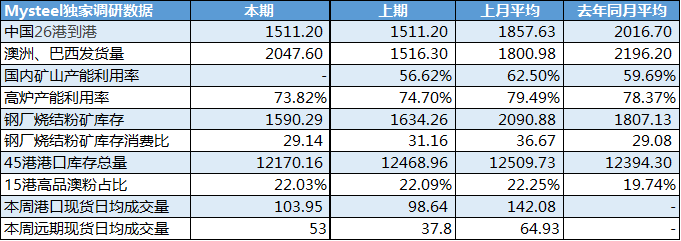

本期全球发运总量大幅回升,澳洲发运量恢复正常水平;到港量下降明显,根据目前的海飘以及预计到港量统计,上周到港量将维持低位。

上期澳巴发运总量2047.6万吨,环比上涨531.3万吨。澳洲发运总量1579.9万吨,环比上涨467.7万吨,基本恢复到月初的发运水平;巴西发运总量467.7万吨,环比上涨63.7万吨,略高于1月周度发运均值,分目的地来看,其发往中国、新加坡、马来西亚的比例从50%回升至76.5%。分矿山来看,澳洲三大矿山中,除FMG出现季节性的小幅回落外,力拓与BHP发运量均呈现不同幅度的上涨,其中力拓发往中国的量低位回升至426.6,涨幅最为明显,主要在于前期力拓两个港口受到气旋天气影响最大,目前发运量基本恢复正常,且高于1月周度发运水平;巴西矿山来看,VALE因存在图巴朗、PDM港口检修,发运总量涨幅较小,但略高于上月周度发运均值,其他矿山发运量小幅回升。上周(2/24-3/1),新增检修较少,但据Mysteel观测,上周预计会有热带气旋经过西澳海域,存在影响发运量的可能性。

上期新口径全球发运总量小幅回升至2986.1万吨,环比增加700.5万吨;除澳巴外国家发运总量连续回升七周,本期701.7万吨,环比增加115.6万吨,比1月周度发运均值高70%,分发运国家来看,增量国家主要为印度、乌克兰、南非。

上期中国铁矿石到港量1650.7万吨,环比减少85.3万吨;本期到港减量主要来源于澳洲与南非,分别下降80.6万吨和90.1万吨;上周澳矿受前期飓风影响到港量继续下降,但由于1月底澳洲发运船舶延期抵港,澳矿整体降幅小于预期,延期抵港船舶主要集中在沿江地区;巴西矿到港量上周有所回升,共计430.7万吨,环比增加85.4万吨。从区域来看,北方六港到港量有所回升,总计893.1万吨,环比增加86.4万吨,而东北及华南区域到港量均大幅回落,其中大连港到港量16.4万吨,环比减少86.6万吨。根据后期预计到港以及海漂资源判断,预计(2/24-3/1)到港量在低位徘徊。

上周钢厂库存连续下降四周,铁水产量基本持稳。疏港量持续增加,港口去库224.07万吨。

本期64家钢厂进口烧结粉总库存1590.29万吨,环比上期减少4.42万吨,;分区域来看:南方区域钢厂库存下降较多,主要因个别钢厂节前备货较多,节后持续去库导致;山东、沿江区域钢厂库存增加小幅增加,主要为个别钢厂海漂发货增加导致,其它区域钢厂库存基本保持稳定,变化较小,短期内钢厂仍以按需补库为主,无大范围增库意向;日耗方面:本期钢厂进口烧结粉矿日耗54.57万吨,环比增加3.39万吨;本期所有区域钢厂日耗均有所增加,其中唐山、山东增加明显,主要为部分钢厂复产导致,其它区域也因内矿受限,钢厂增加进口矿的使用配比导致日耗小幅回升;整体来看:钢厂库存基本趋于稳定、日耗也开始回升,钢厂库存消费比由31.16降至29.14。

全国高炉开工率71.89%,环比上周增0.46%;日均铁水产量206.42万吨,降0.29万吨。上周复产高炉12座,主要集中在华北和华东地区;新增检修高炉9座,以内陆地区为主。上周内陆地区钢厂因库存压力提前高炉例检,北方地区节后停产高炉陆续恢复,但主要集中在月底,铁水产量尚未恢复正常,因此上周铁水产量整体仍小幅下降。本周仍有钢厂计划复产,但同时有大钢厂高炉例检,预计铁水产量仍以窄幅波动为主。

上周库存12170.16万吨,环比降224.07万吨;日均疏港量296.24万吨,增12.87万吨;日均转水量77.43万吨,增0.86万吨。本期到港数据环比有所减少,叠加疏港增加较多,因此港口库存降幅较大。分区域来看,上周库存降幅最大的是唐山地区,累计降库共228万吨,主要是因为该地区公路运输全面取消限制,钢厂进一步加大拉货进厂的速度,因此唐山两港疏港量大幅增加,叠加唐山两港到港量环比有所下降,导致该区域港口库存降幅明显。值得注意是上周压港船只减少较多,主要集中在沿江地区,前期该区域到港较为集中,本调研周期到港减少,该区域以缓解压港为主。

上周港口现货成交持续增加;远期现货成交开始回升。

上周Mysteel统计港口现货日均成交103.95万吨,环比上周增加5.31万吨,1月日均成交量142.08万吨。上周成交持续增加,主要为华北、华东地区成交较多,其他区域变动较小;市场下跌后,贸易商以出货为主,采购比例较上周明显减少,主要为钢厂刚需采购,随着钢厂复产增多,预计本周铁矿石港口现货成交了仍有继续增加可能;

上周Mysteel统计远期现货日均成交53.0万吨,环比上周增加15.20万吨,1月日均成交量64.93万吨;本期远期现货价格领跌,导致进口矿利润增加,市场寻盘有所回升,远期现货成交有明显增加。

四、上周热点回顾

1、LKAB 2019年四季度铁矿石产量720万吨

瑞典国有铁矿石生产商LKAB公司发布2019年第四季度运营报告,报告显示:

产量方面,本季度LKAB北部系统铁矿石产品产量370万吨,同比减少40万吨(9.8%);全年北部系统铁矿石产品总产量1470万吨,同比减少30万吨(2%)。

本季度LKAB南部系统铁矿石产量350万吨,同比增加90万吨(34.6%);全年南部系统铁矿石总产量1260万吨,同比增加70万吨(5.9%)。

销量方面,本季度LKAB北部系统铁矿石产品发运量为320万吨,同比减少90万吨(22%);全年北部系统铁矿石产品发运量共1290万吨,同比减少230万吨(15.1%);其中球团发运量占铁矿石产品总发运量的88%左右。

本季度LKAB南部系统铁矿石产品发运量为330万吨,同比减少60万吨(22.2%);全年南部系统铁矿石产品发运量共1190万吨,同比增加30万吨(2.6%);其中球团发运量占铁矿石产品总发运量的74%左右。

2019年第四季度,LKAB净销售额为69.47亿克朗(7.13亿美元),同比上涨0.5%;运营利润为20.47亿克朗(2.1亿美元),同比上涨7.7%;

2、日本神户制钢利润暴跌

据外媒报道,日本神户制钢有限公司(Kobe Steel Ltd.),2019年4月至12月,公司净利润从去年同期的450.3亿日元(4亿美元)同比下降84%至72.2亿日元(6467万美元)。营业利润从去年的382.4亿日元(3.4亿美元)同比下降了62.6%至142亿日元(1.3亿美元)。净销售额为1.39万亿日元(124.5亿美元),同比去年下降了4.1%。

2019财年(2019年3月31日-2020年3月31日),公司预计可归属净亏损为150亿日元,营业亏损为50亿日元;净销售额为1.89万亿,同比去年下降4.2%。

3、澳洲BlueScope钢铁公司的利润下降

博思格钢铁公司(BlueScope)的2020年上半财年(2019年7月1日至2019年12月31日)营收受到钢材市场疲软的影响,同比去年下降了70%。

该公司的2020上半财年息税前利润为11.5亿澳元(7.59亿美元),同比下降3.5亿澳元(2.31亿美元)。

包括Port Kembla钢厂在内的澳洲钢铁业务的息税前利润为1.28亿澳元(8500万美元),与去年同期相比下降了60%。利润下降的部分原因是钢价走弱和原料成本上涨。

博思格的CEO表示,预计本财年下半年情况会趋于稳定。

4、2020年孟加拉国粗钢产能预计新增150万吨

近十年孟加拉国的大型基础设施项目不断增加,促使该国对钢材的需求不断增长,推动该国的钢铁产业快速发展。

为了满足不断上涨的钢材需求,该国很多中大型钢厂增加了其高炉产能。孟加拉国预计将在未来12个月内增加约150万吨的粗钢产能,这导致其原材料进口需求的急剧增长。

到2020年底,孟加拉国的废钢进口总量预计将超过430万吨,2021年或将突破500万吨。2019年,孟加拉国的废钢进口量为370万吨。

5、一月全球粗钢产量增长2.1%

世界钢铁协会(WSA)的最新数据显示,今年一月全球64个国家的钢铁生产商的粗钢总产量为15443.6万吨,同比去年一月(15122.8万吨)增长2.1%。

2020年1月,中国粗钢总产量为8430万吨,同比增长7.2%。印度粗钢总产量为930万吨,同比减少3.2%。日本粗钢总产量为820万吨,同比减少1.3%。韩国粗钢总产量为580万吨,同比减少8%。

欧盟方面,2020年1月意大利粗钢总产量为190万吨,同比减少4.9%。法国粗钢总产量为130万吨,同比增加4.5%。

美国2020年1月粗钢总产量为770万吨,同比增加2.5%。巴西粗钢总产量为270万吨,同比减少11.1%。土耳其粗钢总产量为300万吨,同比增长17.1%。乌克兰粗钢总产量为180万吨,同比减少0.4%。

2020年1月伊朗粗钢产量为289.5万吨,同比去年一月(197.1万吨)增长46.7%。

五、本周市场预判

上周进口铁矿石市场价格大幅回落。本周来看,供应方面,海外矿山发运量、国内港口到港量基本持稳,随着国内矿山的逐渐复产,内矿供应逐渐恢复。需求方面,本周复产高炉和检修高炉基本一致,预计铁水产量窄幅波动;预测本周矿价或将呈震荡运行为主;但目前成材端矛盾尚未解决,钢厂临近亏损边缘,谨防成材下跌给矿价带来的风险。