一、价格回顾

港口现货与远期现货方面:上周五Mysteel62%澳粉指数90.08美元/吨,环比上涨1.2美元/吨;Mysteel62%澳粉现货指数676元/吨,环比涨14元/吨;Mysteel 65%球团溢价指数为32美元/吨,环比跌3.2美元/吨;Mysteel 62.5%块矿溢价指数0.3065美元/吨度,涨0.003美元/吨度。上周PB粉远期浮动溢价+2美元/吨,跌0.1美元/吨。

衍生品市场方面:上周五下午连铁主力合约收盘676.5,环比涨26.5;截止上周四,SGX主力合约收于89.22美元/吨,涨0.15美元/吨;交割利润开始增加,青岛港金布巴粉05合约卖方厂库交割利润-39.94元/吨,环比减增加12.36元/吨,同比去年增加95.09元/吨。

价差方面:上周高低品价差扩大,截止周五青岛港PB粉与超特粉价差132元/吨,环比扩大16元/吨;巴西矿溢价收缩,青岛港PB粉与卡粉价差-140元/吨,环比收缩10元/吨;粉块价差收缩,青岛港PB粉与PB块价差-211元/吨,环比收缩3元/吨。期现基差方面,PB粉基差57.2,环比走弱11.03;超特粉基差-91.2,环比走弱36.9。

利润方面,截止周五,青岛港PB粉进口利润-18.14元/吨,环比减少2.01元/吨;青岛港卡粉进口利润-2.36元/吨,环比减少20.41元/吨;青岛港PB块进口利润3.63元/吨,环比减少9.96元/吨。河北地区钢厂螺纹吨钢毛利润55.93元/吨,周环比增加21.58元/吨,废钢与铁水价差421.67元/吨,环比扩大57.25/吨。

二、市场回顾:

华东区域:价格小幅走强 市场情绪偏好

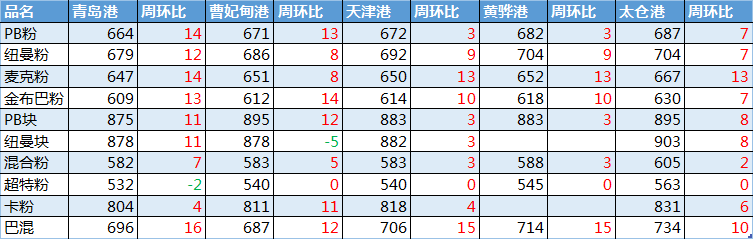

上周山东地区进口矿港口现货市场成交尚可,价格小幅走强。截至上周五,青岛港PB粉664元,较周一上涨14元/吨、超特粉532元/吨,较周一下跌2元/吨、卡粉804元/吨,较周一上涨4元/吨,PB块877元/吨,较上周一上涨11元/吨。

钢厂方面,上周采购积极性尚可,活跃度较上周转好。主要因为上周钢厂的高炉开工率增加,并且成品材出库好转,库存压力有所缓解,因此上周钢厂采购较为积极,但是市场行情波动较大,钢厂采购谨慎,依然遵循“小批量,多频次”的采购模式。

贸易商方面,因上周国内出台了一系列利好政策,并且贸易商库存偏紧,因此在市场行情波动较大的情况下,也未出现报复性甩货的现象,相反部分贸易商仍然有采购计划,采购品种基本为高品澳粉如PB粉,金布巴粉等。

华北铁矿石:价格宽幅震荡 市场信心仍存

上周河北地区进口矿现货价格波动较大,多数品种价格呈震荡上行状态。截至周五,曹妃甸港卡粉811元/吨,上涨11/吨、PB粉671元/吨,上涨13元/吨,超特540元/吨,与上周持平、PB块895元/吨,上涨12元/吨。

需求方面,受3月限产政策影响,部分钢厂有新增烧结限产操作,加之现货价格大幅波动,河北地区钢厂采购较为谨慎,按需少量多次采购,致现货市场整体出现成交虽笔数较多,却量较上周小幅趋弱的情况。上周成交品种以PB粉、超特粉、混合粉、麦克粉等为主,但因卡粉性价比偏低目前唐山地区多家钢厂取消卡粉用量。

贸易商方面,虽然上周国外疫情愈演愈烈,但考虑到国内钢厂成材厂库较前期明显降低,资金压力逐渐缓解,对后期钢厂对铁矿石的刚需仍较为乐观;且利好政策不断出台刺激国内经济向好运行,多数贸易商认为进口铁矿石仍有支撑,对后期并不过分悲观。

沿江区域:采购频率有所提升 矿价震荡上扬

上周沿江地区进口矿价格先抑后扬,钢厂刚需采购周中有所好转,贸易商随行就市,交投氛围尚可。截至周五晚,江阴港PB粉687元/吨,累计上涨7元/吨;BRBF734元/吨,上涨10元/吨;麦克粉667元/吨,上涨13元/吨,PB块895元/吨,上涨8元/吨。

钢厂方面,库存持续低位,但高炉开工率有所好转下,钢厂采购计划提上日程;周初,铁矿价格大幅下跌,大部分钢厂并没有及时补库,等待再次下跌;转至周中,矿价震荡上扬,贸易商心态转好,叠加钢材利润有所回转,钢厂集中补库。整周成交量较上周有所放量。

贸易商方面,政策性向好下,心态逐渐回升,周初虽矿价大幅下跌,但大部分贸易商没有急于出货,周中后,报价基本回至上周五水平,但由于担心钢材持续减产,部分贸易商并无计划补货。

三、基本面

本期全球发运总量重新回3000万吨;到港量大幅提升,根据目前的海飘以及预计到港量统计,上周到港量将继续维持。

上周澳巴发运总量持续冲高至2113万吨,处于两个半月以来的周度新高,增量主要在澳洲,巴西发运量出现大幅下降。上周澳洲发运总量1836万吨,环比增加22%,达到一年半以来的最高发运水平,本期澳洲无泊位检修,力拓冲量弥补之前因气旋影响的发运量,因而周度发运处于近两年来高位。巴西发运总量276万吨,环比下降52%,达到去年矿难事故后的新低,主要由于上周VALE矿山北部PDM港检修,叠加巴西东南部因暴雨引发洪水泥石流灾害,造成了巴西当地排船及发运推迟;此外,上周巴西其发往中国、新加坡、马来西亚的比例由72.5%回落至59%。上周(3/9-3/15),存在新增检修,预计发运量高位回落。上周径全球发运量3002.6万吨,环比增加6.4%,处于两个半月以来的新高;除澳巴外国家发运总量732.7万吨,环比增加198.5万吨,增量国家主要在印度、加拿大、南非。

上周中国铁矿石到港量1852.6万吨,环比增加308.2万吨。澳洲发运恢复正常后,本期澳矿到港环比增加262万吨,共计到港1370万吨,为近两个月来周度新高,较去年澳洲周均到港量高出42万吨。巴西因雨季发运仍在低位运行,本期到港回落至262万吨,环比减少60万吨,创年内新低。从区域上来看,增量主要集中在华南及华东地区,华南到港量较去年周均高84万吨,华东地区到港量与去年周均基本持平。根据后期预计到港以及海漂资源判断,预计(3/9-3/15)到港量相对持稳。

上周钢厂库存开始增加,铁水产量基本持稳。疏港量重回高位,港口去库166万吨。

本期64家钢厂进口烧结粉总库存1537.65万吨,环比增加27.28万吨;分区域来看:南方区域个别钢厂长协发货增加,库存小幅回升;山东区域钢厂因成材出货好转,资金压力减小,对后世偏向乐观,多数钢厂进行小幅补库;山西、唐山区域钢厂受资金压力影响较大,持续压缩库存,到达近三年来最低点;其他区域基本持稳;日耗方面:本期钢厂进口烧结粉矿日耗56.76万吨,环比减少0.56万吨,同比去年增幅11.84%;山东区域个别钢厂烧结机检修,日耗小幅下降;唐山区域受限产影响,日耗明显下降,邯郸区域个别钢厂烧结机复产,日耗明显回升;整体来看:钢厂库存触底反弹、日耗小幅回落,钢厂库存消费比由26.35增至27.02。

全国高炉开工率72.59%,环比上周增0.35%;日均铁水产量206.64万吨,增0.33万吨。上周复产高炉18座,以河北与华东地区钢厂为主;新增检修高炉15座,以江苏与内陆地区为主。上周钢厂仍保持北方复产,南方例行检修增加的趋势。检修多于3月底左右结束,预计后期铁水产量将加速恢复。

上周库存11911.13万吨,环比降166.336万吨;日均疏港量301.114万吨,增15.214万吨;日均转水量81.354万吨,增7.494万吨。上周库存下降的主要原因是疏港重回高位以及在港船只数量的增加,疏港增量主要是因为华东地区的汽运和转水量增加较为明显,究其原因,由于高速公路在疫情期间暂不收费,汽运疏港目前处于高位,其中山东海港由于辐射区域较广,叠加个别大户贸易商转移库存至江内,因此疏港与转水增量较为明显。分区域来看,库存降幅依然集中在北方地区,据区域内港口反馈,三月中上旬北方港口实际到港卸货量偏低,但疏港集中在钢厂远期到货库存,港口现货贸易中实际提货较少,因此港口总库存下降而贸易矿库存增量。

上周港口现货成交持续增加;远期现货成交明显回落。

上周Mysteel统计港口现货日均成交148.6万吨,环比上周增加21.67万吨,2月日均成交量86.3万吨。上周成交持续增加,主要为华东地区成交较多,其他区域均为小幅增加;随着成材出货的好转,钢厂采购积极性上涨,自春节开始以来,港口现货成交量首次突破180万吨,日均成交量也突破140万吨,超过去年的平均水平。

上周Mysteel统计远期现货日均成交70.4万吨,环比上周减少47.4万吨,2月日均成交量49.7万吨;随着进口利润的减少,本期远期现货成交量明显下滑。

四、上周热点回顾

SAIL与印度铁路公司签订155万吨铁轨订单

据外媒报道,印度国有钢铁管理局有限公司(SAIL)已与印度铁路公司签订了订单,将在下一个财政年度提供约155万吨铁轨钢材。

据SAIL方面数据,2019年4月至2020年2月,该公司总计生产了116.5万吨的铁轨。

SAIL是印度最大的钢铁企业,根据官方数据,在2018-19财年,SAIL生产了96.8万吨铁轨,而需求量约为140万吨。

印度钢铁部长达曼德拉·普拉丹表示,作为SAIL现代化拓展计划的一部分,其Bhilai工厂已安装了年产能120万吨的通用铁路钢轨轧机,提高铁轨的产能以应对印度铁路建设需求的高速增长。

2、伊朗计划禁止铁矿石出口或加征出口关税

据外媒报道,伊朗工业、矿业和贸易部部长Dariush Esmaeili表示,伊朗计划在下一个伊朗年(2020年3月20日-2021年3月19日),禁止铁矿石出口或对铁矿石出口征收高额关税。

该官员称,相关部门正在推进该计划,以控制明年伊朗铁矿石出口。伊朗目标钢铁年产量为5500万吨,铁矿石需求量达1.6亿吨。

自2019年9月23日起,伊朗对未经加工的铁矿石出口征收20-25%的关税。

前工业部副部长Jafar Sarqeini表示,这项决定旨在支持国内钢铁生产,防止未加工铁矿石出口并创造更多的附加价值。

限制铁矿石出口是新限制措施的重要部分,专家警示称,伊朗在不久的将来将会面临铁矿石短缺的问题,将无法满足国内钢铁工业生产的需求,目前伊朗铁精粉和球团出口关税为25%。

3、2月份黑德兰港口铁矿石出口量环比减少170万吨

据皮尔巴拉港务局数据,2020年2月份黑德兰港口铁矿石出口总量为3879万吨,环比减少170万吨(4%),同比减少35万吨(1%)。其中出口到中国大陆的铁矿石总量达3326万吨,环比减少72万吨(2%),同比减少20万吨(0.6%)。除中国大陆外地区(含中国台湾)铁矿石出口总量为553万吨,占黑德兰港口出口总量的14%,环比下降2个百分点。

分地区看,2月份出口到日本的铁矿石总量为142万吨,环比减少17万吨(13%);出口到韩国的铁矿石总量为366万吨,环比减少54万吨(13%);出口中国台湾地区的铁矿石28万吨,环比减少18万吨(39%);出口至印度尼西亚的铁矿石17.7万吨,环比减少35万吨(66%)。2月份黑德兰港无铁矿石出口至印度、马来西亚及新加坡等国家。

其他品种方面,2月份黑德兰港口出口到中国大陆的铜精矿总量为1.17万吨,环比增加0.7%。

4、塔塔钢铁欧洲公司计划裁员1250人

塔塔钢铁欧洲公司(Tata Steel Europe)计划削减1250个工作岗位。

公司首席执行官Henrik Adam称:“目前塔塔钢铁欧洲公司面临的财务状况很严峻,迫切需要改善公司的业绩和资金状况。”

塔塔钢铁在2019年11月已经决定将在其欧洲业务裁员3000人以降低成本。之后一段时间通过与欧洲劳工委员会的谈判之后,此次裁员计划将这一数字降低了一半以上,尽可能减少失业人数。

塔塔钢铁在欧洲地区的业务总共拥有约20000名员工。

5、河北省采暖季延长至4月初

据Mysteel获悉,近日河北省人民政府下发《河北省法定3月15日停暖的地区原则上延长至4月初》的通知,要求供暖间室温标准和服务质量不降低,各供热企业不得另外向群众收取采暖费用。

通知强调,河北省全省法定3月15日停暖的地区和法定3月20日停暖的承德市(不含围场满族蒙古族自治县、丰宁满族自治县),供暖时间原则上延长至4月初,具体时间由各市政府组织气象、供热和卫生防疫部门根据气温状况实际会商研判自行确定;张家口市、秦皇岛市和坝上6县于法定停暖日期前自行会商研判,视气温实际情况,决定是否延长供暖时间,延长供热情况以市为单位提前3日向社会公布。

五、本周市场预判

上周进口铁矿石市场价格先弱后强。本周来看,供应方面,海外矿山发运量高位回落、国内港口到港量基本持稳,随着国内矿山的逐渐复产,内矿供应有所增加。需求方面,预计本周个别区域高炉复产,铁水产量小幅增加;钢厂库存处于较低水平,预计后期存在刚性需求。总体来看,预计本周矿价或将呈震荡偏强运行。

(负责人:谢璇、肖薇、朱克东)