一、价格回顾

港口现货与远期现货方面:上周五Mysteel62%澳粉指数110.65美元/吨,环比增加1.5美元/吨;Mysteel62%澳粉现货指数872元/吨,环比增加13元/吨;Mysteel 65%球团溢价指数为11.35美元/吨,环比涨0.05美元/吨;Mysteel 62.5%块矿溢价指数0.072美元/吨度,跌0.012美元/吨度。上周PB粉远期浮动溢价+3.45美元/吨,环比涨0.7美元/吨。

衍生品市场方面:上周五下午连铁主力合约收盘849.5,环比涨22;截止上周四,SGX主力合约收于108.05美元/吨,环比涨0.27美元/吨;交割利润开始增加,青岛港金布巴粉05合约卖方厂库交割利润-46.38元/吨,环比增加11.12元/吨,同比去年增加12.03元/吨。

价差方面:上周高低品价差扩大,截止周五青岛港PB粉与超特粉价差169元/吨,环比扩大1元/吨;巴西矿溢价增加,青岛港PB粉与卡粉价差63元/吨,环比扩大3元/吨;粉块价差扩大,青岛港PB粉与PB块价差19元/吨,环比扩大4元/吨。期现基差方面,PB粉基差97.46,环比走弱8.74;超特粉基差-92.62,环比走弱9.9。

利润方面,截止周五,青岛港PB粉进口利润36.91元/吨,环比增加5.99元/吨;青岛港卡粉进口利润1.2元/吨,环比增加0.31元/吨;青岛港PB块进口利润-11.89元/吨,环比下降11.55元/吨。河北地区钢厂螺纹吨钢毛利润83.96元/吨,环比下降13.33元/吨,废钢与铁水价差265.86元/吨,环比收窄52.95元/吨。

二、市场回顾:

华东区域:价格小幅回升 成交量较前一周有所缩量

上周山东地区进口矿港口现货市场成交活跃度一般,价格小幅回升。截至上周五,青岛港PB粉857元/吨,环比上涨12元/吨、超特粉688元/吨,环比上涨11元/吨、卡粉920元/吨,环比上涨15元/吨,PB块876元/吨,环比上涨16元/吨。

钢厂方面,上周钢厂的采购节奏放缓,并且采购品种较前一周有所改变,采购品种由高品澳粉转到块矿和巴西粉矿,主要原因是经过前两周块矿和巴西粉矿下降,性价比慢慢凸显,钢厂的块矿入炉配比明显提高,提高幅度在3%-5%左右,并且表示如果焦炭价格继续走弱的话,块矿还有进一步提高的可能,巴西粉矿主要是卡粉上周成交表现活跃,并且部分钢厂以前不用巴西矿的现在也加大了配比,随之低品位超特粉的还盘也表现活跃,预计本周低品位粉矿价格仍然有上涨空间。

贸易商方面,上周出货心态一般,贸易商库存整体表现下降,尤其是中品矿PB粉、PB块,并且港口集中度较高,贸易商看涨心态较浓,基本表现挺价惜售,因此上周PB粉、块上涨幅度较高。巴西粉矿因为钢厂询盘活跃,并且港口低成本库存基本出完,因此上周巴西粉矿也表现上涨的趋势。据笔者了解,山东主港目前到港集中,主要品种为球团、短期内港口球团库存或将继续承压,价格上涨空间有限。而需求方面,目前高炉开工率处于高位,短期内上涨空间不大,需求本周难有上涨空间。

华北铁矿石:价格涨跌差异拉大市场观望情绪不减

上周唐山地区价格涨跌差异性明显,多数中品及块矿资源环比呈上涨态势,巴西矿与低品粉则表现欠佳。截至周五,曹妃甸港卡粉945元/吨,累计下降3元/吨;PB粉847元/吨,累计上涨2元/吨;超特687元/吨,累计下降4元/吨;PB块882元/吨,累计上涨4元/吨。

钢厂方面,钢厂近期有意调整配矿结构,增加金布巴粉的用量,加之部分贸易商看好金布巴行情,市场交投热度提升;此外,尽管目前卡粉+超特价格已经低于PB粉,但钢厂仍更倾向使用中品矿,卡粉弱势局面或将继续维持;另一方面,目前块矿溢价已跌至历史低位,但钢厂考虑雨季、利润等多方面因素,继续提升块矿用量幅度有限,块矿价格需求依旧难以提振。

贸易商方面,上周已有部分贸易商扩大议价空间,获利离场。尽管港口中品粉矿量偏紧加市场对于成材端淡季不淡的需求看好对进口矿仍有支撑,但进口矿已涨至较高水平,继续追多稍显恐高,在盘面移仓换月之前,多数贸易商对后市持观望态度。

沿江区域:现货资源紧张 矿价普涨

上周沿江地区进口矿市场继续走高,上周PB粉达到去年同期水平,中品澳粉走强。贸易商心态坚挺,钢厂采购力度不及前一周;截止周五,江阴港PB粉885元/吨,较前一周上涨15元/吨,超特粉710元/吨,较前一周上涨12元/吨,63%BRBF925元/吨,较前一周上涨15元/吨,麦克粉868元/吨,较前一五涨20元/吨。

钢厂方面,部分钢厂进口矿可用天数增加5天至29天;整体日均铁水产量增加0.66,主要因为个别钢厂高炉复风,预计本周铁水产量会继续增加,增量在1780大高炉即将复产。目前区域内的螺纹钢毛利在200元/吨,生产动力仍然在高位。本期区域内水路运输依然紧张,一方面是长江水位高位,航运困难,整体运输时间1-2天至3-4天,另一方面运输煤炭的船只数量较之前增加。

港口库存本期增加30万吨至3175万吨,主要因为近期江内集中性到港,疏港虽有所增加,但力度不及到港。近期区域内大部分港口压港比较严重,预计在天气好转后会有所缓解。根据港口进出货情况及钢厂提货节奏来看,预计本周疏港平,港口库存微增。配矿方面,部分钢厂选择降低PB粉用量而用其他精粉或者巴西粉搭配低品代替,主要由于PB粉资源少、价格高。

贸易商方面,据不完全了解,目前江内PB粉现货资源已售完,主要是部分贸易商担忧回调,在当前价格合适的情况下,选择售出;本周预售PB粉资源多集中在太仓港,江阴港仅有半船,因此预计本周的PB粉价格依然会较为坚挺。上周区域成交量较上周大约缩量50%,主要是大部分品种价格与海港价差大于20元/吨,处于较高价差,部分钢厂会担心价差回调,所以采购力度较小,或将采购计划延迟到本周。

三、基本面

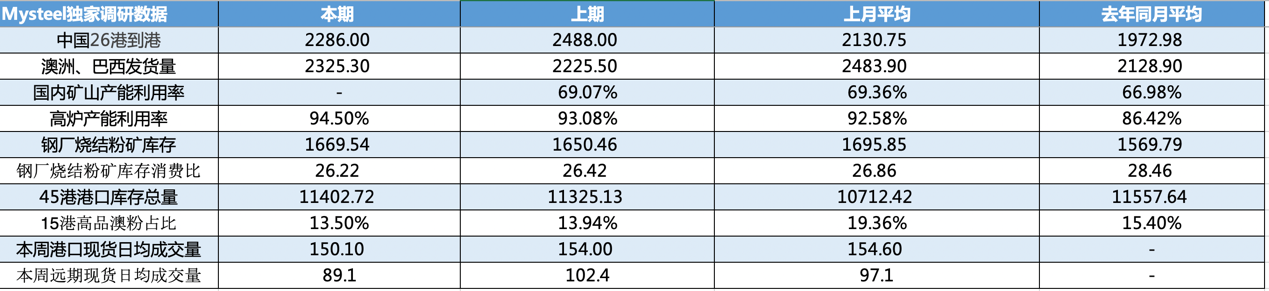

上周19港澳洲巴西铁矿发运总量2454.3万吨,环比增加34.3万吨;上周全国45港口到港量有所回落,减量主要来源于澳洲和巴西,据前期发货的航程时间和海漂资源情况推算,预计(7/27-8/2)到港量或将维持在本期水平。

上周19港澳洲巴西铁矿发运总量2454.3万吨,环比增加34.3万吨;本期增量主要来自于巴西,由于泊位检修减少,巴西发运量环比增加135.2万吨至734.1万吨,高于今年周均157万吨;澳洲则由于泊位检修增加的原因,发运量减少100.9万吨至1720.2万吨,低于今年周均20万吨;具体到矿山,巴西方面,VALE发运量环比增加124.2万吨至598.5万吨,本期托克发运量也环比增加了35.3万吨;澳洲方面,主要矿山均有减量且罗伊山矿山由于泊位检修的原因发运量为0。下期(7/27-8/2)澳洲港口泊位检修有所增多,预计澳洲发运量将继续下降,但巴西方面随着泊位检修结束,预计发运量或将有所增加。

上周全国45港口到港量有所回落,减量主要来源于澳洲和巴西。澳矿到港环比减少69.2万吨,低于年周均值69.5万吨;巴西矿到港环比减少140.9万吨,仍高于年周均值20.3万吨。本期非主流矿仍有增量,主要体现在乌克兰,其船期也较上期缩短6天左右。分区域来看,减量主要在华北与华南地区,总计减少近260万吨。据前期发货的航程时间和海漂资源情况推算,预计(7/27-8/2)到港量或将维持在本期水平。

上周钢厂进口烧结粉库存持续回升,为七月份的中等水平;铁水产量增加明显,日均疏港量环比增加;上周港口库存延续累库趋势,但累库幅度收窄。

上周钢厂进口烧结粉库存持续回升,为七月份的中等水平,分区域来看:南方钢厂长协发货持续增加、河北钢厂因日耗增加进行小幅补库、山东钢厂上期长协发货大增后,本期正常消耗库存;日耗方面,上周进口烧结粉矿日耗持续回升,创年内新高,分区域看:河北地区部分钢厂烧结机复产增加,其他区域生产基本保持稳定。

上周复产2座高炉,新增检修1座高炉,主要集中在山西和安徽省。上周钢厂高炉生产变化较少,但由于前一周复产高炉于上周达产情况较多,且其中包括两座4000m³高炉恢复,因此铁水产量增加明显并创下历史单周新高水平。本周计划复产3座高炉,日均铁水产量合计0.9万吨,预计铁水产量仍将维持高位。

上周Mysteel中国45港铁矿石库存总量11402.72万吨,较前一周四累库77.59万吨。日均疏港量310.87万吨,环比前一周四增30.52万吨。目前在港船只159条降9条。

上周港口库存延续累库趋势,但累库幅度收窄。分区域来看,华北、华东、沿江三区域库存持续累库。疏港方面,唐山两港由于封港限制解除,疏港量得以大幅提高,因此本期45港总疏港重回七月疏港均值线以上。值得注意的是,大连、青岛、连云等港口由于到港减量,在港船只也出现了下降。

上周港口现货成交微降,远期现货成交出现小幅回落。

上周港口现货平均每日成交150.1万吨,环比下降2.6%;上周现货价格持续走强,港口库存虽然持续累库,品种结构性矛盾依旧,主流粉矿资源依然偏紧,日均疏港高位,贸易商积极出货,钢厂拿货偏谨慎,成交量较前一周微降。

上周远期现货平均每日成交89.1万吨,环比下降13%;随着连铁、掉期走高,固定价报价亦随之上扬,指数略有走高。目前9月装期的PB、纽曼粉等资源当前落地利润尚可,市场流动性较好,卖家惜售心态较浓。固定块矿溢价询盘改善,有部分贸易商意向固定价0.05采购,搏后市块矿溢价走强。矿山成交稍弱上期,整体来看远期现货成交弱于前一周。

四、上周热点回顾

1、Tata寻求英政府9亿英镑援助

据外媒报道,塔塔钢铁(Tata Steel)希望从英国政府的桦树计划(Birch fund)得到9亿英镑(约合11.56亿美元)的资金支持,该企业则会向英国政府提供其在威尔士的塔尔伯特港(Port Talbot)钢铁厂50%的股权。

据悉,如果该提议通过,该工厂将实现部分国有化。

但该谈判还处于暂定阶段,桦树项目的资金受到严格控制,受到支持的企业必须支持2050年前实现零排放的目标。塔塔钢铁公司正在计划关闭该厂的两个高炉,并用电弧炉取代。

2、NMDC的Nagarnar钢厂运行时间延期

据外媒报道,受疫情影响,印度国有钢厂NMDC在Chhattisgarh邦的Nagarnar钢铁厂试运行将延期一年。

最初NMDC预计Nagarnar工厂于2019年7月开始生产,但工期超时。该钢厂已经错过了原本完工计划(2020年7月),现预计在2021年7月才能开始生产。

3、 印尼钢材和铁矿石计划年出口额100亿美元

据外媒报道,印尼海事和投资协调部长Lhut Binsar Pandjaitan周六表示,政府已设定了今年从钢材和铁矿石目标出口额为100亿美元。

在COVID-19疫情期间,钢材和铁矿的出口增长明显高于汽车的出口。

截至2020年7月25日,印尼钢材和铁矿本年度累计出口额达到40亿美元。

4、 乌克兰Central GOK上半年铁矿石产量增加

据外媒报道,2020年上半年,乌克兰中心矿区的Central GOK球团产量120万吨,同比增长1.4%;铁精粉产量240万吨,同比增长12.2%

6月份,Gentral GOK球团和铁精粉产量分别为20.8万吨,40.5万吨。

5、 印度6月份粗钢产量环比增加17.7%

据印度钢铁部数据显示,6月份印度粗钢产量680万吨,环比增加17.7%,同比下降27.2%.

6月份成材产量590万吨,环比增加15.6%,同比下降33.3%。

据悉,印度政府设定将粗钢产能于2030年扩大到3亿吨的生产目标。

6、 巴西CSN矿业公司二季度铁矿石产量环比增加25%

北京时间7月29日,巴西矿业公司CSN公司发布2020年第二季度产销报告,报告内容如下:

CSN二季度自产铁矿石总产量为750万吨,环比增加25%,这一季度产量增加主要得益于良好的天气状况及采矿设备的改进。但同比仍下降26%。

二季度铁矿石总销量为774万吨,环比上季度增38%,同比下降24%。其中供巴西国内销量为108万吨,环比上季度持平 ,同比降5%。销往海外市场为666万吨,环比上升47%,同比下降26%。

7、Kumba开发Kapstevel South新矿区项目

北京时间7月29日,Kumba宣布公司及其母公司英美资源已批准位于南非北部Kolomela矿山的Kapstevel South新矿井项目。据悉,该项目总投资成本70亿兰特(合4.26亿美元),预计新矿区的开发将为现有的Kolomela矿山年产能维持在1300万吨左右。此外,该项目预计将在2024年交付第一批矿石。

8、南非Kumba矿山上半年收益同比下降17%

北京时间7月29日,英美资源(Anglo American)位于南非的Kumba矿山发布2020年上半年收益报告,内容显示,截止到6月30日,其整体每股收益为26.19兰特(1.59美元),同比下降5.32兰特(0.32美元),降幅17%。

收益下降主要是疫情影响导致产销双降。据悉,2020年上半年Kumba铁矿石产量1790万吨,同比下降11%;销量1860万吨,同比下降13%。

9、FMG二季度铁矿石发运量环比增12% 同比增2%

北京时间2020年7月30日,澳大利亚矿业公司FMG发布2020年第二季度运营报告,报告显示:

产量方面:二季度FMG铁矿石加工量达4270万吨,环比增加1%,同比减少12%;2020财年总矿石加工量达1.76亿吨,同比基本持平;

发运量方面:二季度FMG铁矿石发运量达4730万吨,环比增加12%,同比增加2%;2020财年总发运量达1.78亿吨,同比增加6%,高于此前该公司的财年预期上限(1.75-1.77亿吨),这主要得益于公司在采矿、加工和运输等环节上的优异表现。

分品种发运及产品结构来看:其旗舰产品混合粉(FMG Blended Fines)发运量达1710万吨,占总发运量的36%;超特粉(Super Special Fines)发运量达1680万吨,占总发运量的36%;西皮尔巴拉粉(West Pilbara Fines)发运量为490万吨,占比为10%;国王粉和FMG块占比各9%,发运量分别为420万吨和410万吨。

财务方面:二季度FMG的C1现金成本为13.02美元/湿吨,环比下降2%。整个2020财年其C1现金成本为12.94美元/湿吨,同比下降1%;

FMG在中国的全资子公司FMG上海贸易有限公司于2019年二季度开始运行,2020年二季度铁矿石销售量达650万吨,均以人民币结算。

目标方面:FMG2021财年(2020.07-2021.06)目标发运量为1.75-1.8亿吨,C1现金成本目标为13-13.5美元/湿吨。

五、本周市场预判

上周进口铁矿石市场价格高位震荡运行。本周来看,供应上,发运基本持稳,但是到港预计还有小幅增量;需求上,本周唐山地区环保政策实施或将对高炉产量有所压制,但结合其他地区高炉复产预期下铁水或仍将保持高位;库存端,由于到港水平超过疏港表需,叠加压港或将持续缓解,因此港库将继续以累库为主,但品种间结构矛盾仍然存在,对矿价有所支撑。总体来看,在供需均保持高位的前提下,品种结构性短缺继续给价格形成支撑,本周进口矿市场或将高位震荡运行。需关注,周末出台的唐山市8-9月份环保限产草案可能会对市场形成影响,带来价格波动。